不動産STは投資信託と別物|違いや共通点、向いているケースを紹介

※この記事は、2024年12月時点での情報を基に作成しています。

「不動産セキュリティ・トークン

(以下、『不動産ST』)と

不動産クラウドファンディング、

どちらを選べばいいの?」

「不動産STと不動産クラウドファンディングって

具体的に何が違うのだろう」

不動産STと不動産クラウドファンディングは、どちらも不動産投資を小口化した投資商品という点では似ているため、どちらに投資すべきか迷うという声もあります。

そこで本記事では、両者の共通点・相違点を比較しつつ、不動産STに合致する投資ニーズを解説していきます。

【本記事のまとめ】

ぜひ、ご参考となれば幸いです。

※本記事では、特段の断りがない限り「不動産ST」を「不動産または不動産関連資産を裏付け資産とする特定受益証券発行信託の受益証券」で公募されるものとして、また「不動産クラウドファンディング」を「匿名組合型スキームで実施される不動産担保のローンファンド」として解説します。

※本記事は、日本の居住者(個人)に関する取扱いを説明しております。

一般投資家(個人)向けの不動産投資といえば、代表例として以下の投資商品が挙げられます。

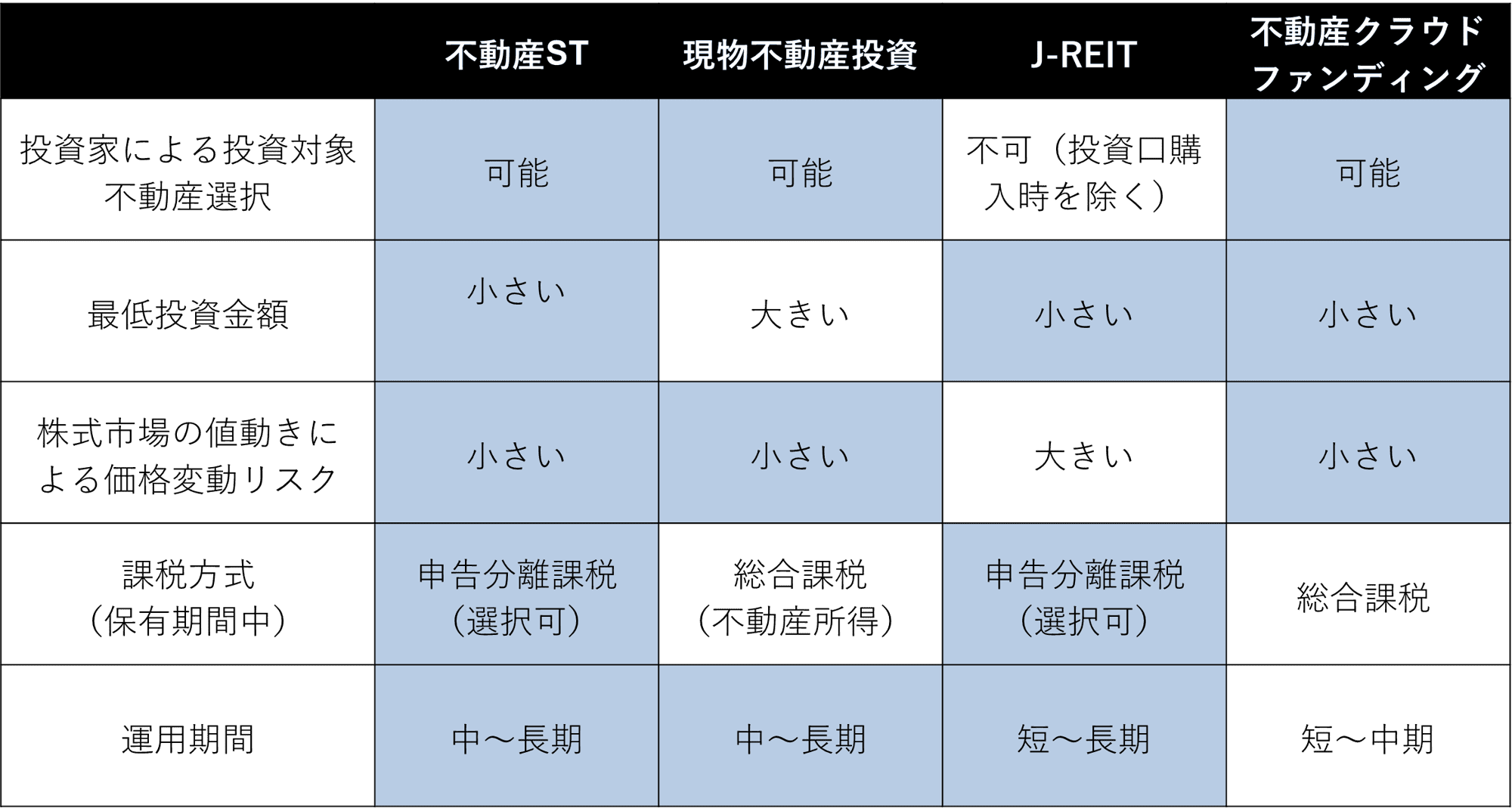

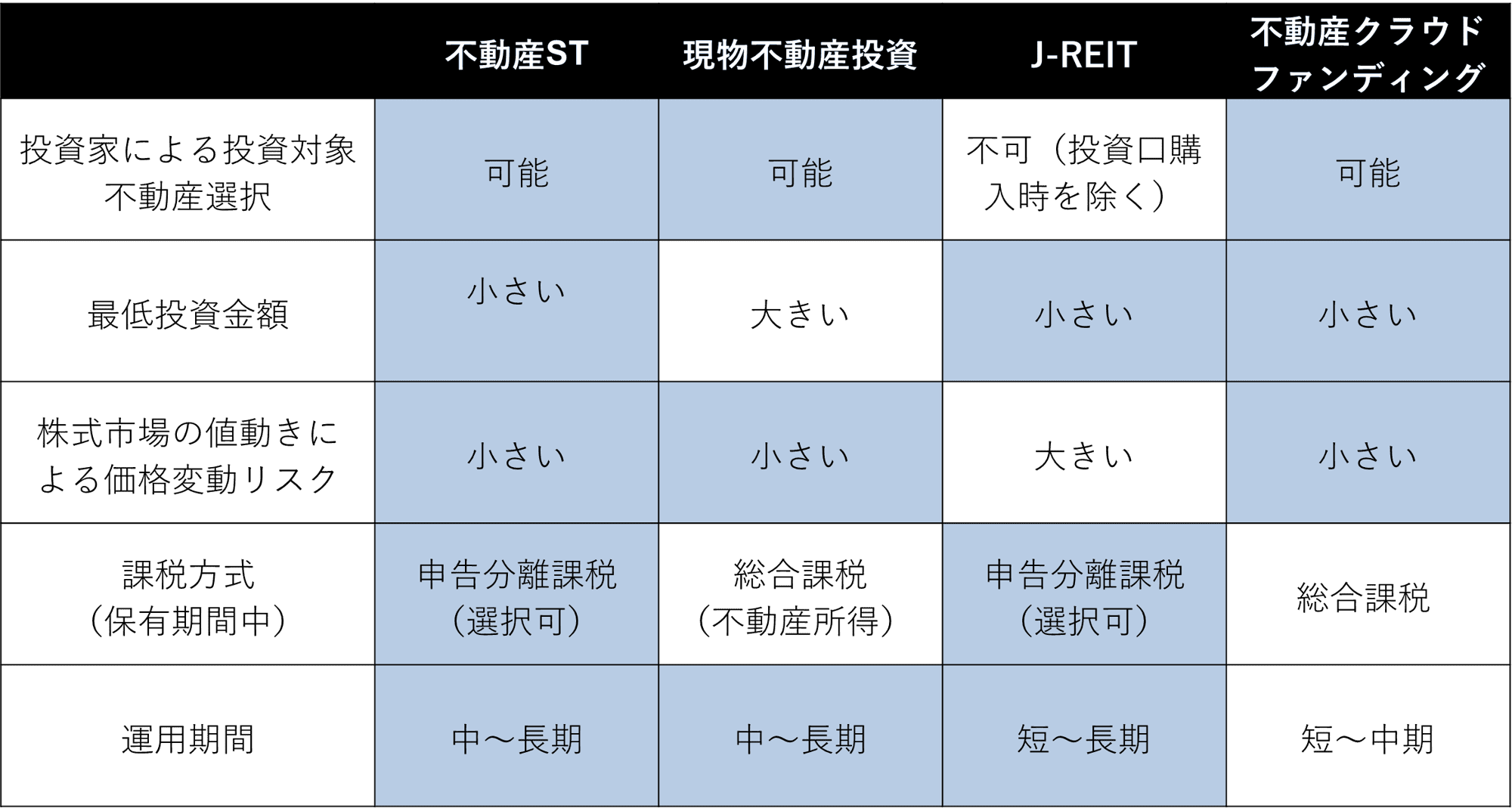

それぞれの特徴を比較すると、以下の通りです。

▼図:不動産投資商品の比較一覧

注:上記は各商品の一般的傾向を示したものであり、これらに該当しない場合も存在します。

ご覧のように、不動産STは現物不動産投資・J-REIT・不動産クラウドファンディングそれぞれのメリットが融合されているという特徴をもっています。

※現物不動産投資との比較は、それぞれ以下の記事をご覧ください。

不動産ST|不動産投資との共通点・相違点とは?

※不動産STのリスクについては、以下の記事をご覧ください。

不動産ST「知っておきたい3種のリスク」

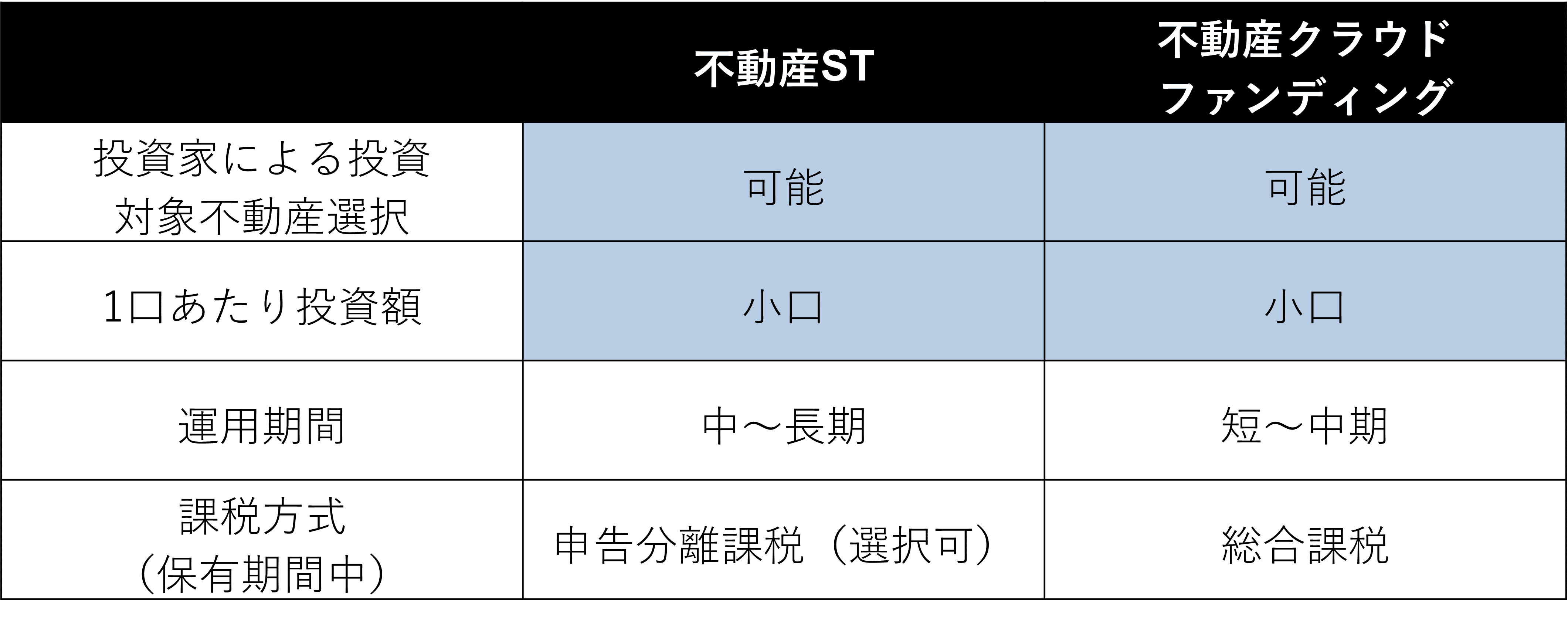

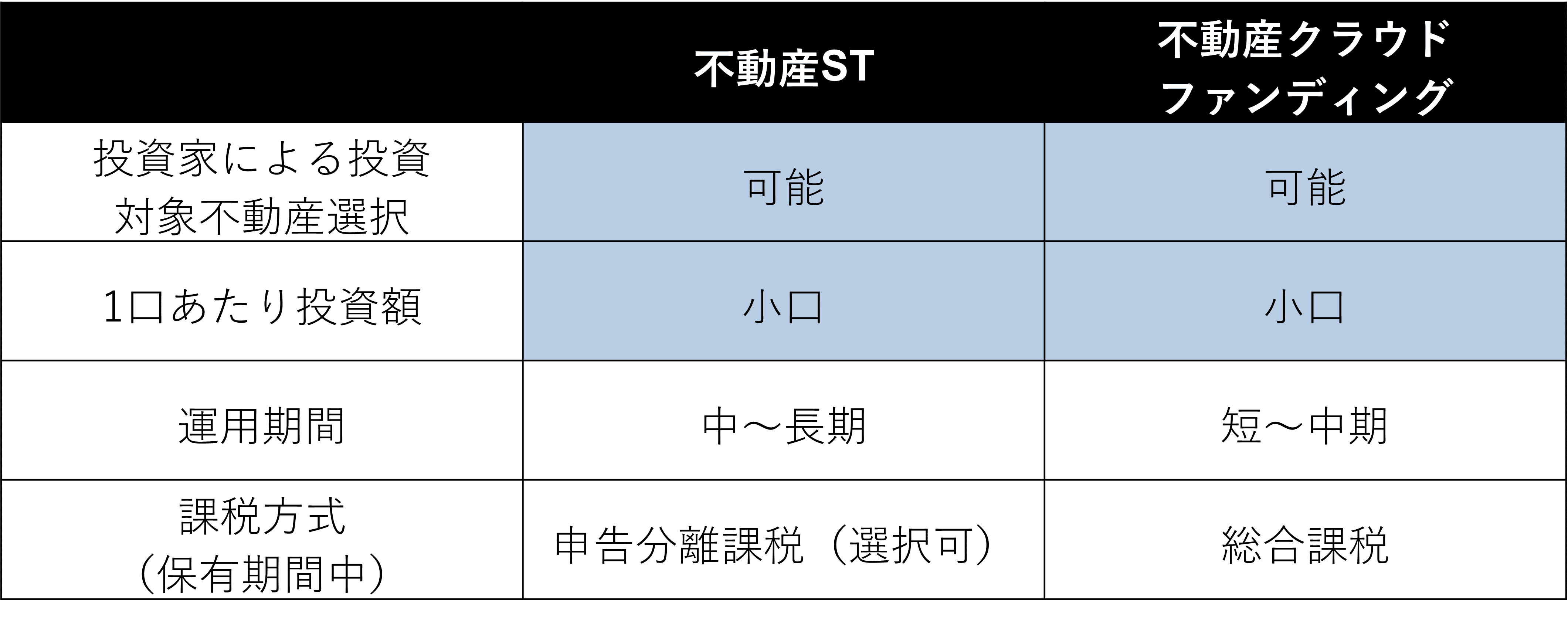

不動産投資商品のうち、不動産STと不動産クラウドファンディングに関して、代表的な共通点・相違点は以下の通りです。

▼表:不動産STと不動産クラウドファンディングの比較表

不動産投資商品への見識を深めることによって、ポートフォリオ最適化の一助になれば幸いです。

※本記事では、特段の断りがない限り「不動産ST」を「不動産または不動産関連資産を裏付け資産とする特定受益証券発行信託の受益証券」で公募されるものとして、また「不動産クラウドファンディング」を「匿名組合型スキームで実施される不動産担保のローンファンド」として解説します。

※本記事は、日本の居住者(個人)に関する取扱いを説明しております。

不動産STと不動産クラウドファンディングの共通点1つ目は、どちらも収益の裏付けとなる投資対象不動産を自ら選択できる点です。

数十から数百以上の不動産等がポートフォリオとして組み込まれ、かつアセット・マネージャーの判断によりポートフォリオ内の不動産等の入れ替えが都度発生するJ-REITと違って、どちらも「何に投資しているか」が明確です。

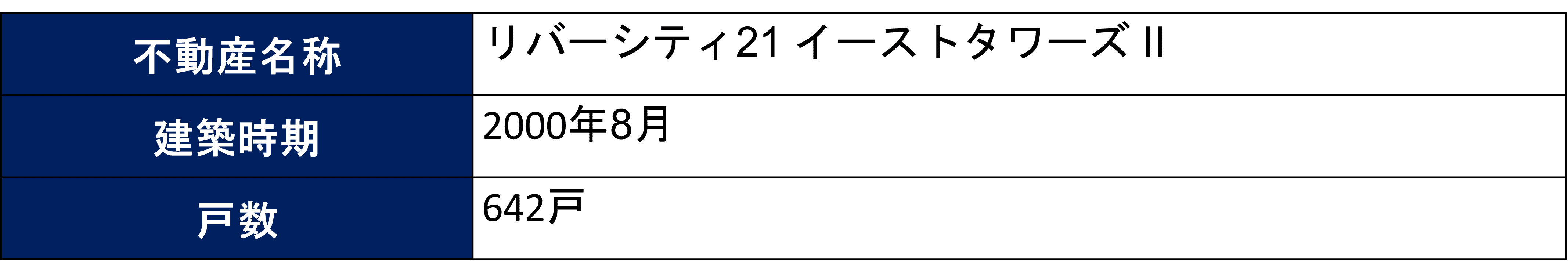

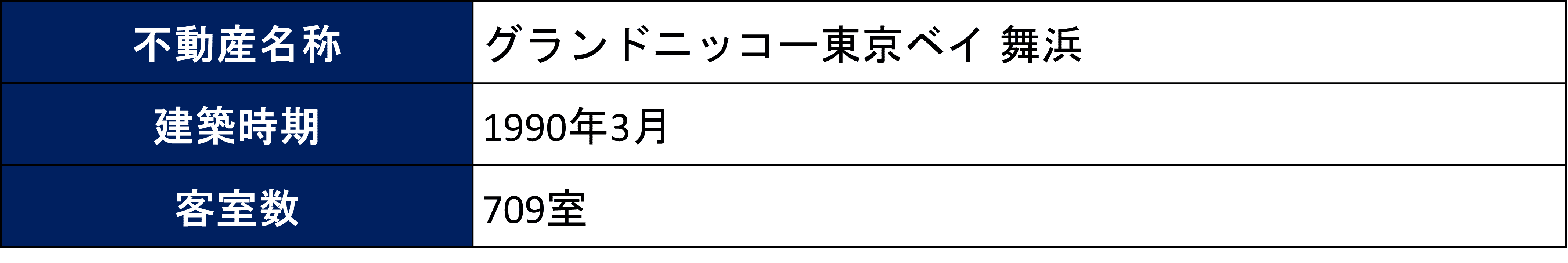

不動産STは一般投資家からの投資を想定しているため、資産価値がイメージしやすい「住宅」や、インバウンドの増加などの旬なテーマに基づく「宿泊施設(ホテル・旅館など)」が、裏付となる不動産の中心となっています。

▼住宅の例:

ケネディクス・リアルティ・トークン 月島-リバーシティ21イーストタワーズⅡ

▼図:不動産外観 (月島-リバーシティ21イーストタワーズⅡ)

▼表:不動産概要 (月島-リバーシティ21イーストタワーズⅡ)

出典:物件概要|KDX不動産セキュリティ・トークン(参照日:2024年12月1日)

▼宿泊施設(ホテル)の例:

ケネディクス・リアルティ・トークン グランドニッコー東京ベイ 舞浜

▼図:不動産外観 (グランドニッコー東京ベイ 舞浜)

▼表:不動産概要 (グランドニッコー東京ベイ 舞浜)

出典:物件概要|KDX不動産セキュリティ・トークン(参照日:2024年12月1日)

そのため、不動産の立地や口コミ、知名度、賃貸需要予測など、多様な観点で投資対象不動産を選ぶ楽しみも期待できます。

一方で、不動産クラウドファンディングも個別の不動産に対して投資を行います。

※下記は、不動産クラウドファンディング(メザニンローン債権に対する匿名組合出資)の事例です。また、運用終了案件を含んでいます。

▼住宅の例:

プレジオ芦屋(現:パークシュロス芦屋):ローンファンド

▼表:不動産概要

出典:物件情報|bitREALTY(参照日:2024年12月1日)

▼宿泊施設(ホテル)の例:

レム六本木ビル:ローンファンド

▼表:不動産概要

出典:物件情報|bitREALTY(参照日:2024年12月1日)

このように、投資対象不動産を自ら選択できるのが不動産STと不動産クラウドファンディングの共通点といえます。

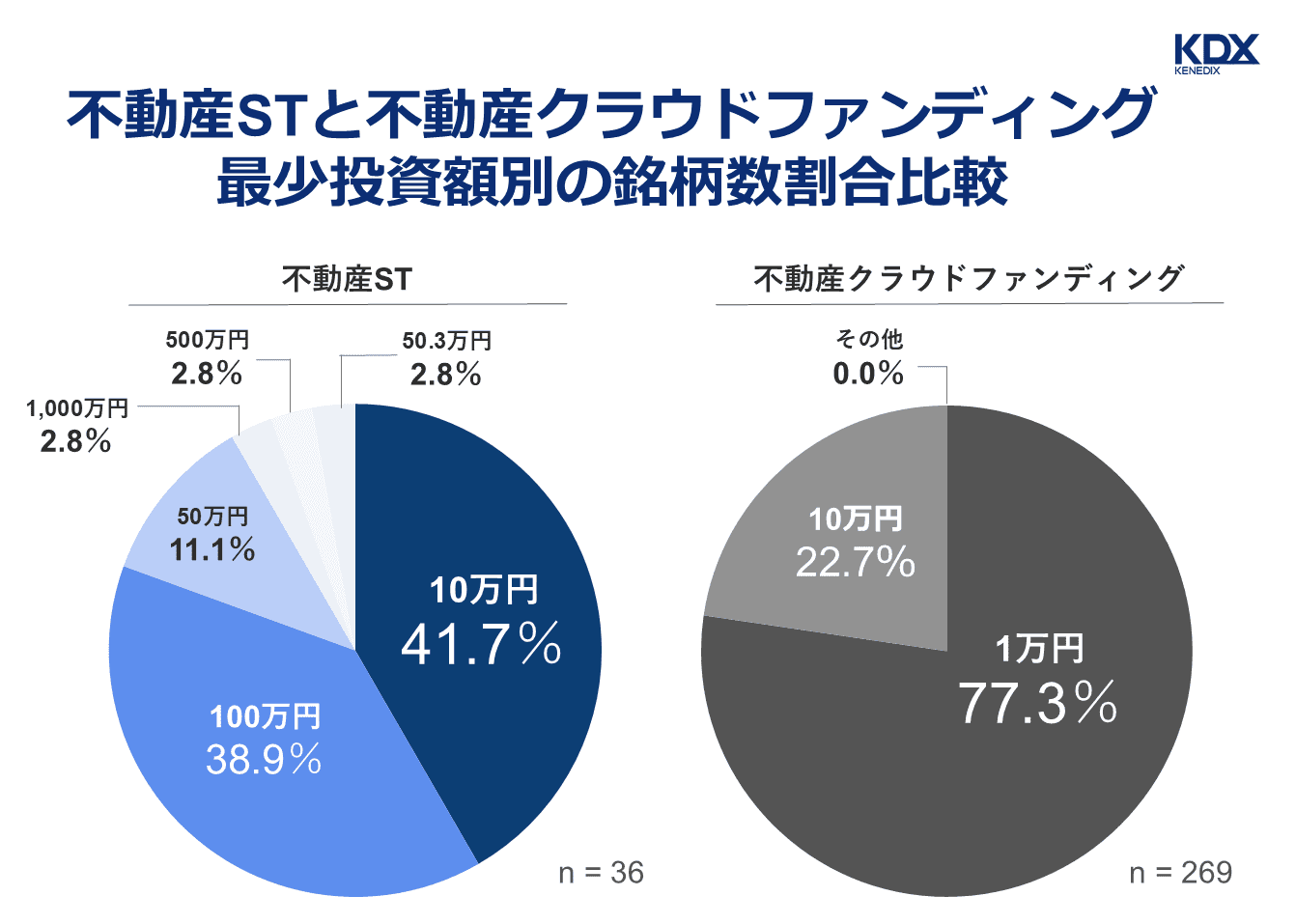

不動産STと不動産クラウドファンディングの共通点2つ目は、少なくとも数千万円単位 の投資額が必要となる現物不動産投資と比べると、どちらも最少投資金額が小さいという点です。

それぞれの1口あたり発行額を見ると、不動産ST(プライマリー市場)であれば10万円、不動産クラウドファンディングの場合は1万円が最少投資金額として最も大きい割合を占めています。

▼グラフ:最少投資額別の銘柄数割合比較

※いずれも発行または初回募集時点での1口あたり発行価格別の銘柄数割合です。不動産STの銘柄数は各ファンド概要ページより、不動産クラウドファンディングの銘柄数は一般社団法人不動産クラウドファンディング協会のファンドデータベースに掲載されている各ファンド(匿名組合型スキームで実施される不動産担保のローンファンドと異なるタイプのファンドを含みます)の概要ページより、いずれも2024年10月1日時点で一般公開されている運用期間中または運用終了後の銘柄情報をもとに、 KDX ST パートナーズ株式会社にて編集しています。

小数点第2位以下を四捨五入しているため、合計値が100%とならない場合があります。

「財産3分法」という言葉もあるように、不動産投資は債券や株式と並ぶ有力な分散投資先として知られています。とは言え、少なくとも数千万円単位の投資額が必要となる現物不動産投資は「誰でも手軽に」とはいいがたい側面もあります。

そのため、より少額の資金を活用して手軽に不動産投資にチャレンジしたい場合に、不動産STや不動産クラウドファンディングは向いているといえるでしょう。

ただし、運用期間など異なる部分もあるため、次に不動産STや不動産クラウドファンディングの主な相違点を説明します。

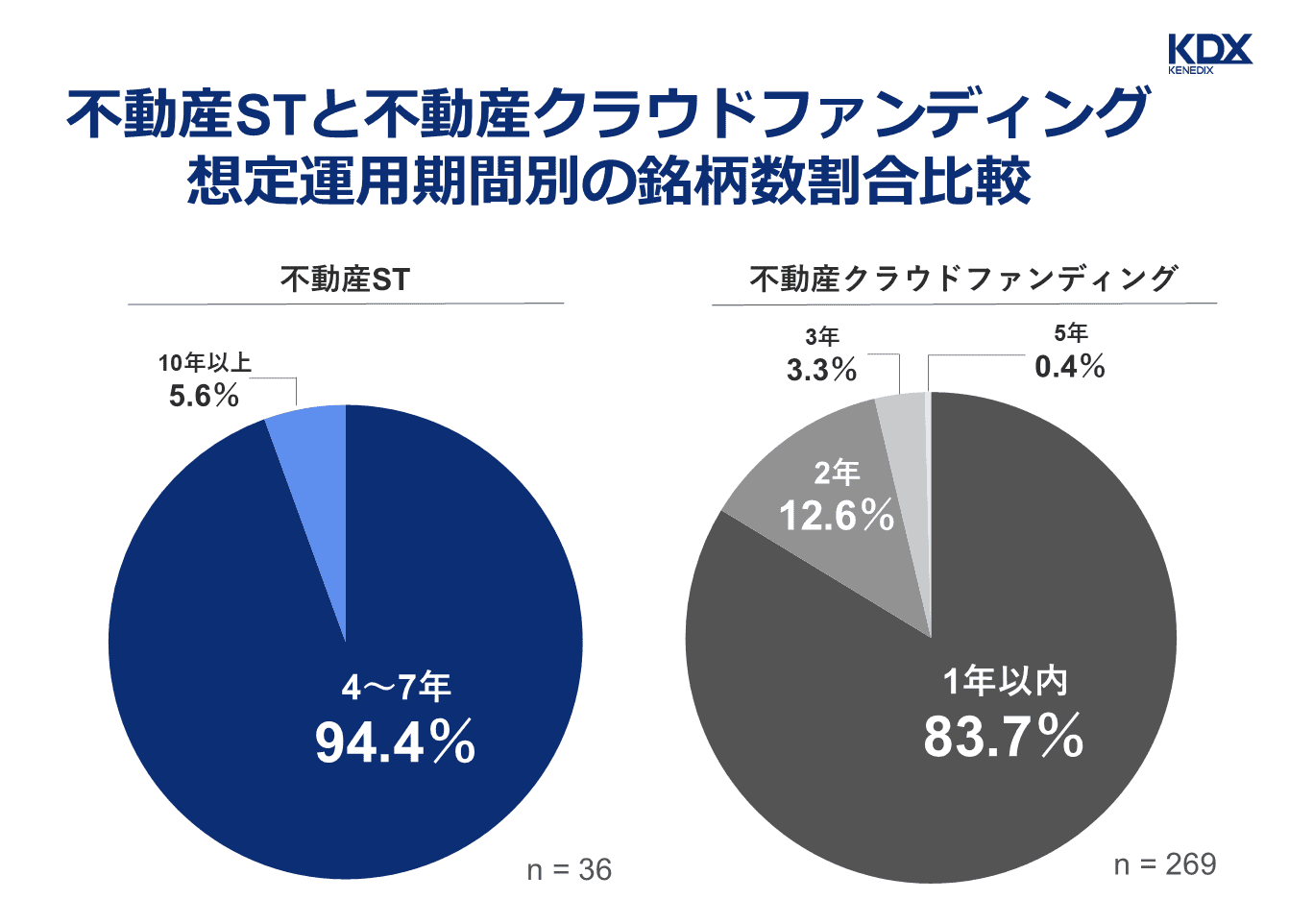

不動産STと不動産クラウドファンディングの相違点1つ目は、運用期間の長さが異なることです。

不動産STであれば4~7年程度、不動産クラウドファンディングの場合は1年以内となることが一般的です。

▼グラフ:想定運用期間別の銘柄数割合比較

※いずれも発行または初回募集時点での当初想定運用期間別の銘柄数割合です。不動産STの銘柄数は各ファンド概要ページより、不動産クラウドファンディングの銘柄数は一般社団法人不動産クラウドファンディング協会のファンドデータベースに掲載されている各ファンド(匿名組合型スキームで実施される不動産担保のローンファンドと異なるタイプのファンドを含みます)の概要ページより、いずれも2024年10月1日時点で一般公開されている運用期間中または運用終了後の銘柄情報をもとに、 KDX ST パートナーズ株式会社にて編集しています。

期間の集計時に、年数および銘柄数割合の小数点第2位以下をそれぞれ四捨五入しています。

そのため、より長期的な目線で見てコツコツ資産形成を行いたい場合は、不動産STの方が適していると考えられます。ただし、不動産STは、一般に「不動産を一部所有しているのに近い経済的効果」を企図しているのに対し、本記事でふれた不動産クラウドファンディング事例は、いずれも裏付け資産が不動産担保のローンであるために「当該ローンへの投資に近い経済的効果」を実現するという違いがある点にご注意ください。

不動産STと不動産クラウドファンディングの相違点2つ目は、適用される課税方式です。

不動産STと不動産クラウドファンディングの課税方式比較は以下の通りです。

■不動産ST※1

■不動産クラウドファンディング※2

参考(不動産クラウドファンディングの課税方式): 【第1回】不動産クラウドファンディング組成のスタートライン|経理情報(参照日:2024年12月1日)

※1:ここでいう「不動産ST」とは「不動産または不動産関連資産を裏付け資産とする特定受益証券発行信託の受益証券」で公募されるものを前提としています。

※2:ここでいう「不動産クラウドファンディング」は、匿名組合型スキームで実施される不動産担保のローンファンドを指します。

不動産クラウドファンディングの利益分配金はその受領時に20.42%(所得税20%および復興特別所得税(所得税額の2.1%))の税率で源泉徴収され、確定申告においては原則的に「雑所得」として総合課税扱いとなります。

一方で、不動産ST保有者への収益分配金(利益超過分配を含む)は、20.315%(所得税15%、復興特別所得税(所得税額の2.1%)および地方税5%の合計)の税率で源泉徴収され、投資家の選択により、確定申告時には①配当所得として申告分離課税とすること又は②申告不要の取り扱いを受けることができます。①配当所得として申告分離課税とすることを選択した場合、上場株式等の譲渡損失と損益通算をすることができます。

そのため、株式などにおける損失額の大きさによっては、節税効果が期待できるといえるでしょう。

※課税方式の詳細または具体的な申告手続きについては、税理士または税務署に問い合わせください。

本記事では、不動産STと不動産投資商品を比較しつつ、特に不動産STと現物不動産投資の共通点・相違点および不動産STに合致する投資ニーズを解説しました。

不動産STとその他の投資方法の特徴は、以下の通りです。

▼図(再掲):不動産投資商品の比較一覧

不動産投資商品のうち、不動産STと不動産クラウドファンディングに関して、代表的な共通点・相違点は以下の通りです。

▼表:不動産STと不動産クラウドファンディングの比較表

不動産STと不動産クラウドファンディングは、どちらも自分で選択した投資対象不動産に対して小口投資できます。

一方で、運用期間や課税方式等が異なるため、投資ニーズに合わせて使い分ける必要があります。

不動産STは、長期投資を行いたい場合により適しているといえます。ただし、実質的な投資対象となる、不動産STと不動産クラウドファンディングの裏付資産の種類・内容による違いにも留意が必要です。

本記事が、ご自身に合った投資方法を選択する手がかりになれば幸いです。

本記事は、KDX ST パートナーズ株式会社(以下、「当社」といいます)および当社グループによる、不動産STなどに関する情報提供を目的としたものであり、投資の勧誘または斡旋を目的としたものではありません。

本記事に記載された内容については細心の注意を払っておりますが、掲載された情報の内容の正確性、有用性、完全性、また適切性等について、当社および当社グループは一切保証するものではありません。また本記事において使用するデータおよび表現等の欠落・誤謬等について、当社および当社グループは一切責任を負いかねますので、ご了承ください。

また、本記事に記載された内容は、本記事の作成時点のものであり、事前の通知なくして変更されることがあります。

本記事の中の記述は、作成時点で入手が可能な情報を基に想定される合理的な判断に基づくものと考えておりますが、さまざまなリスクや不確定な要素が含まれている点にご留意ください。

本記事の著作権その他の権利は、特段の断りがない限り、当社に帰属しています。