不動産STは投資信託と別物|違いや共通点、向いているケースを紹介

※この記事は、特段の断りがない限り2025年2月時点での情報を基に作成しています。

「不動産セキュリティ・トークン

(以下、『不動産ST』)と

J-REITの違いってなんだろう」

「不動産投資をしてみたいけど、

不動産STとJ-REITのどちらを選ぶべき?」

2001年以降、J-REIT(日本の不動産投資信託(REIT)。なお、本記事ではJ-REITのうち金融商品取引所に上場しているものを念頭に説明します。)や不動産STなど、小口投資が可能な不動産投資商品が数多く登場したことにより、個人投資家が不動産投資に参入しやすくなりました。

とはいえ、不動産STとJ-REITは一見したところ共通点も多く、明確な違いが直感的にイメージしづらいという一面もあるかもしれません。

そこで本記事では、両者の共通点・相違点を比較しつつ、不動産STに適した投資ニーズを解説していきます。

【本記事のまとめ】

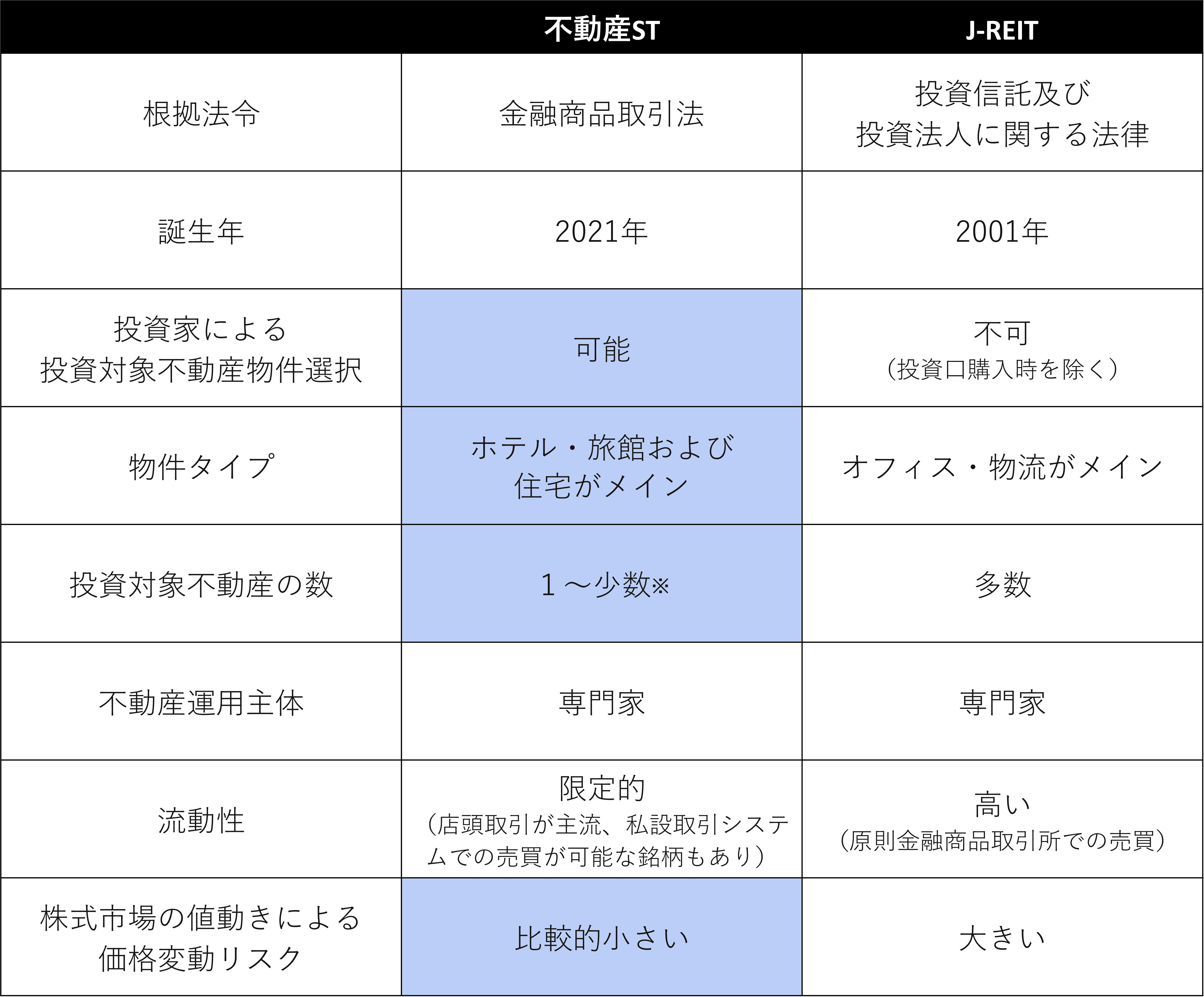

▼表:不動産STとJ-REITの比較表

※一部、投資対象不動産が数十以上となる不動産ST銘柄もあります。

本記事では、上記表のうち特に「不動産選定」「物件タイプ」「投資対象不動産の数」「流動性・価格変動リスク」について、不動産STとJ-REITの共通点・相違点を解説していきます。

不動産投資商品への見識を深めることで、最適なポートフォリオ構築の一助となれば幸いです。

※不動産STについてさらに詳しく知りたい方は「不動産STは暗号資産(仮想通貨)・J-REITと何が違う?注意点・選び方も一挙解説」の記事をご覧ください。

※本記事では、特段の断りがない限り「不動産ST」を「不動産等を裏付け資産とする受益証券発行信託の受益証券」として解説しています。

不動産STとJ-REITの代表的な共通点は、どちらも不動産(不動産関連資産を含みます。以下同様です。)を裏付けとする「小口投資が可能な金融商品」であることです。

投資家には、投資額に応じて年2回(銘柄によっては例外あり)の分配金が配当されますが、その主な原資は投資対象不動産の運用から得た賃料収入です。

また、不動産STおよびJ-REITは、少なくとも数千万円レベルの投資額が必要となる現物不動産投資に比べると、いずれも小口投資が可能な商品といえます。

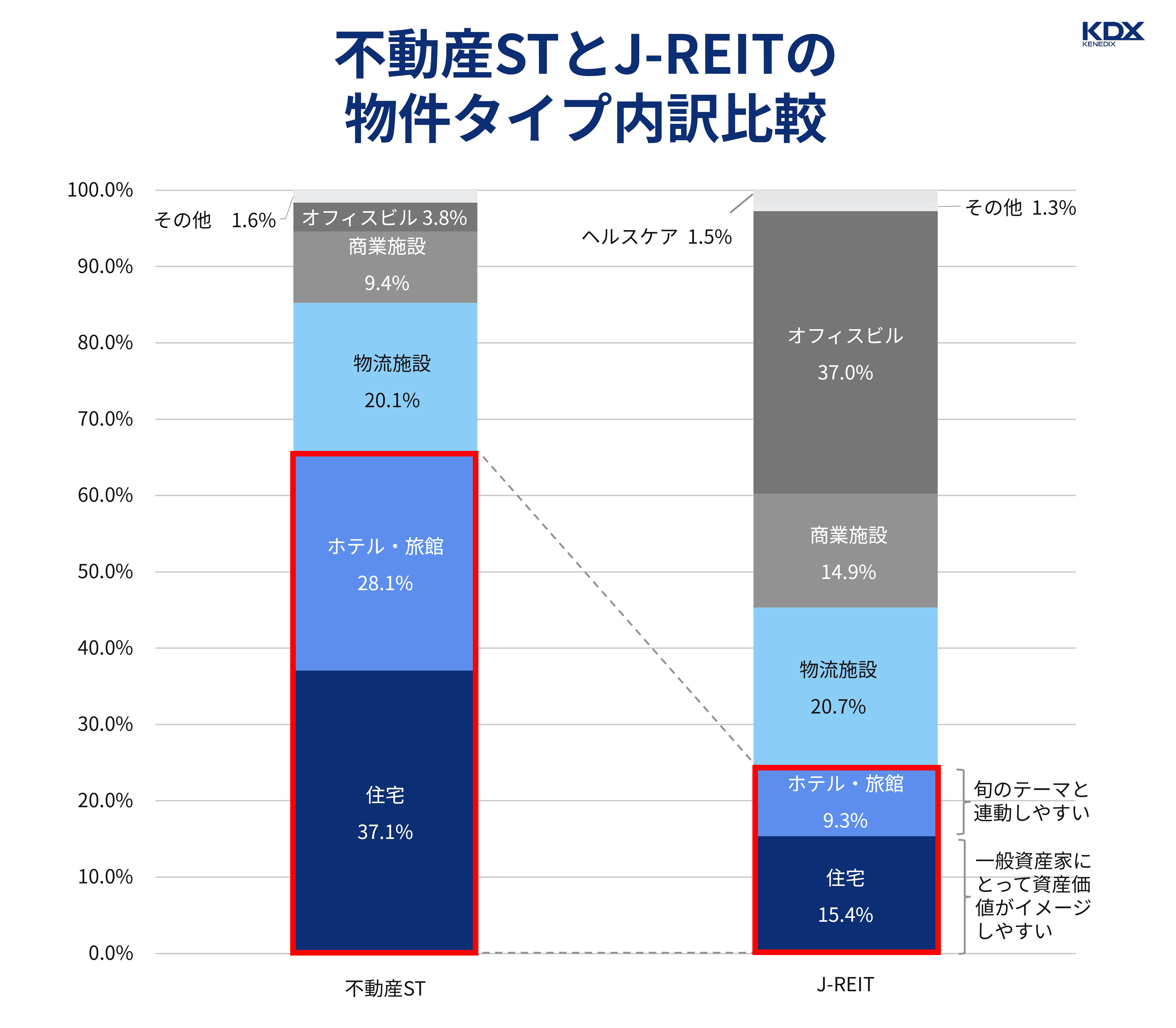

不動産STとJ-REITの相違点1つ目は、投資対象不動産の物件タイプが異なることです。

J-REITの場合は、稼働率が景気変動に左右されやすくリスク・リターンが比較的大きいオフィスビルや、eコマース市場の拡大に伴って需要の伸びが期待できる物流施設が上位2つを占めています。

※銘柄によって住宅、ホテル・旅館、オフィスビル、物流施設など特定の種類の不動産に特化した「特化型」、オフィスビルと物流施設というように複数の不動産を組み合わせた「複合型」、様々な不動産を組み合わせた「総合型」など、投資方針が異なります。

一方で不動産STの場合は、幅広い個人投資家にとって資産価値がイメージしやすく賃料が比較的安定した「住宅」や、インバウンドの増加など旬なテーマに基づく「ホテル・旅館」などが、投資対象不動産の上位2つを占めています。

▼図:不動産STとJ-REITの物件タイプ比較(2025年1月31日時点)

出典:不動産STのデータは、2025年1月31日時点で公開されている各ファンド鑑定評価額(匿名組合契約に基づく匿名組合出資持分を含む)、J-REITのデータは、2025年1月31日時点で一般社団法人不動産証券化協会のマーケット概況に開示されているJ-REITポートフォリオの取得価格合計を基に、KDX ST パートナーズ株式会社がそれぞれ集計・作成(小数点第2位を四捨五入して計算しているため、合計値が100%にならない場合があります)。

このように、不動産STは個人投資家にとってイメージが湧きやすい物件タイプを裏付けとする傾向にあります。

不動産STとJ-REITの相違点2つ目は、投資対象不動産(物件)の分かりやすさが異なることです。

2025年1月末時点で、57銘柄あるJ-REITでは4,862物件を運用しています。1銘柄あたりの平均物件保有数は85.2物件と多岐にわたります。

投資する不動産はポートフォリオに組み込まれ、アセット・マネージャーの判断によりポートフォリオが組み換えられるため、自分が投資対象としている不動産が分かりづらいという側面があります。

▼表:不動産STとJ-REITの1銘柄あたり平均取得物件数(2025年1月31日時点)

| 不動産ST | J-REIT | |

|---|---|---|

| 銘柄数 | 39 ※1 | 57 |

| 取得物件数の合計 | 73物件 | 4,862物件 |

| 1銘柄あたり平均取得物件数※2 | 1.8物件/銘柄 | 85.2物件/銘柄 |

※1:不動産STの銘柄数(募集中・募集終了を問わず)のうち、取得物件数が不明であるまたは当該不動産ST銘柄を除いて算出した1銘柄あたり平均取得物件数から著しく乖離する 不動産ST銘柄は除いています。物件名称が同一であっても共有持分比率が異なる場合は別物件としてカウントしています。

※2:小数点第2位以下は切り捨てています。

出典:不動産STについては2025年1月31日時点で公開されている各ファンド概要ページ・物件概要ページより、J-REITについては一般社団法人不動産証券化協会ウェブサイトに2025年1月31日時点で公表されている銘柄数およびポートフォリオ物件数よりKDX ST パートナーズ株式会社が作成

一方で不動産STの投資対象不動産は単一または少数の物件となるケースがほとんどであるため、投資している不動産が分かりやすいといえます。

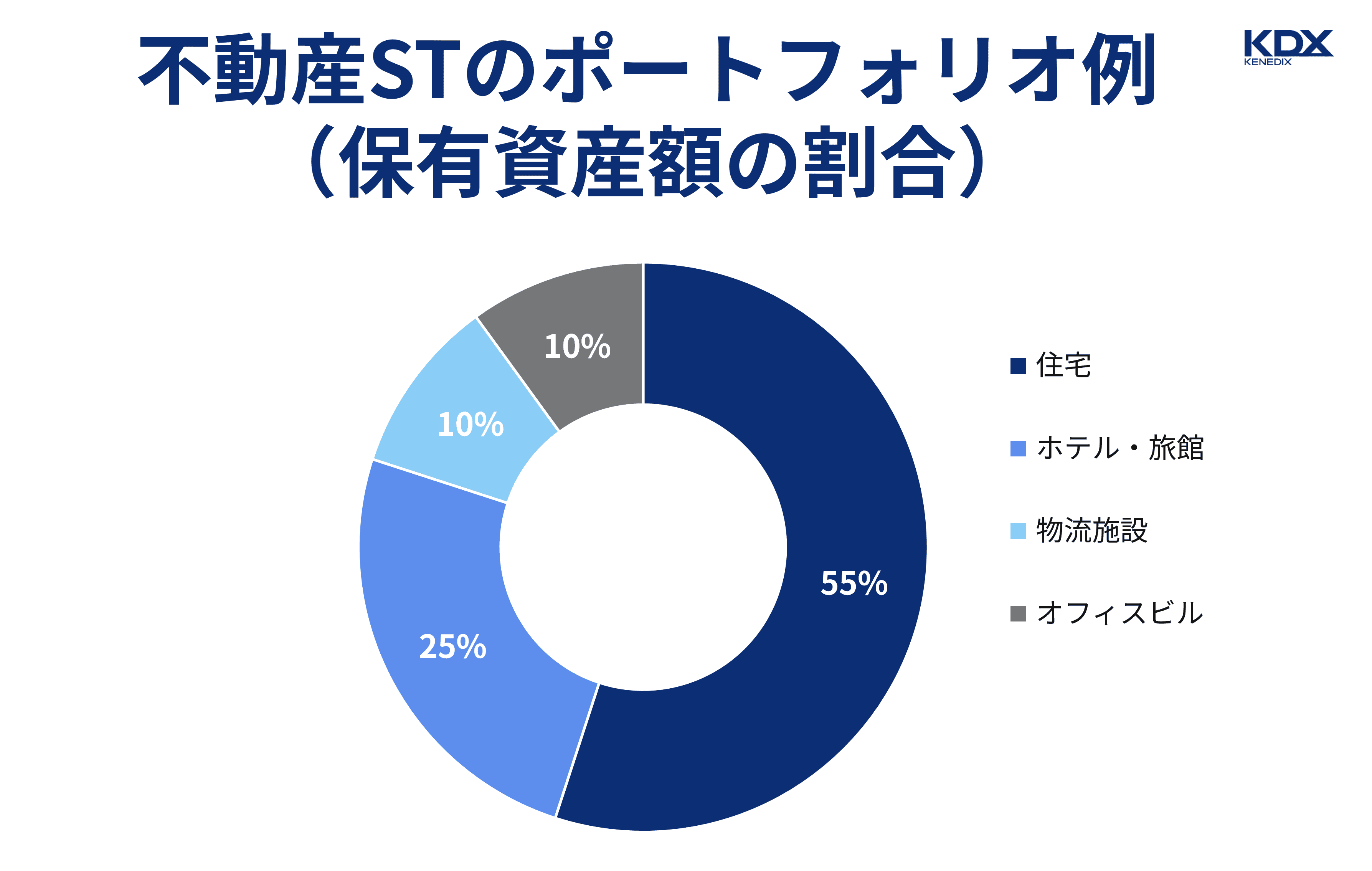

もちろん、投資対象不動産が単一または少数であるがゆえに、「多数の物件に投資するJ-REITに比べるとリスク分散がしづらいのでは」との懸念はあると思います。

その場合、投資家自身で不動産STを組み合わせてポートフォリオを組むことで、投資の分散効果を高めることができます。

▼自身でポートフォリオを組む例

※本図はあくまでポートフォリオイメージを説明するためのものであり、投資の勧誘または斡旋を目的としたものではありません。ポートフォリオ内の比率は投資家ご自身で十分ご検討いただくようお願いします。

自分自身でポートフォリオを組む楽しさを実感できるのも、不動産STならではの特徴といえるでしょう。

不動産STとJ-REITの相違点3つ目は、投資した銘柄の流動性および価格変動リスクが異なることです。

J-REITは金融商品取引所に上場しているため、保有銘柄を市場で売却することなどによりすぐ現金化できます。その代わり、不動産価値だけでなく株式市場の値動きに連動する形で価格が大きく変わるリスクがあります。

一方で、不動産STの流動性は限定的であるため、保有銘柄を期中換金(譲渡)するには、現時点では、証券会社等の店頭取引で譲渡するか、私設取引システム「START」で売却することとなります(※)。

※私設取引システム「START」での売買は、STARTで取り扱いがある不動産ST案件に限ります。

私設取引システム「START」

「START」は、日本初のSTの二次流通市場として、企業の柔軟な資金調達の支援と投資家への幅広い投資機会の提供を目指しております。

参考:セキュリティトークン取引に係るPTS「START」の 売買取引開始のお知らせ|大阪デジタルエクスチェンジ株式会社(参照日:2025年1月31日)

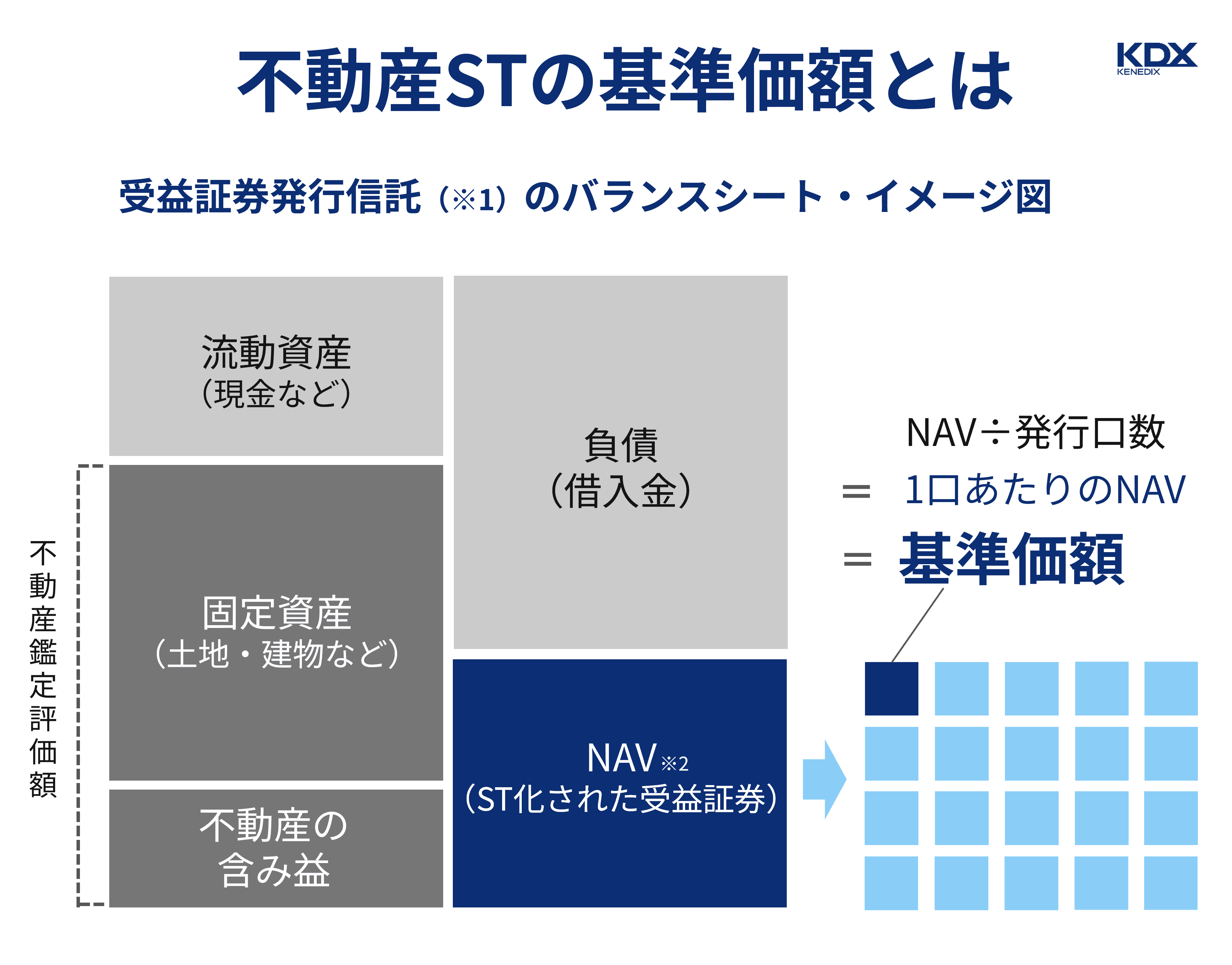

譲渡の基準となる価格は、通常は不動産STの投資対象不動産の鑑定評価額を基に算出されるため、株式市場の値動きと直接的に連動することはありません。

▼図:不動産STの基準価額

※1:不動産ST=不動産等を裏付け資産とする受益証券発行信託の受益証券としております。

※2:NAV=Net Asset Value(総資産から負債を控除した純資産総額)

流動性と価格変動リスクはトレードオフの関係にあるため、流動性が限定的となる不動産STの価格変動リスクは小さく、流動性が高いJ-REITの価格変動リスクは高くなる傾向にあります。

そのため、不動産STは短期の売却益(キャピタルゲイン)というより、元本割れリスクをなるべく抑えながら、分配金(インカムゲイン)によってコツコツと中~長期的な資産形成を行いたい場合に向いているといえるでしょう。

本記事では、不動産STとJ-REITの共通点・相違点を比較しつつ、不動産STにより適した投資ニーズを解説しました。

【本記事のまとめ】

この記事が、あなたの資産形成のお役に立つことを願っています。

本記事は、KDX ST パートナーズ株式会社(以下、「当社」といいます)および当社グループによる、不動産STなどに関する情報提供を目的としたものであり、投資の勧誘または斡旋を目的としたものではありません。

本記事に記載された内容については細心の注意を払っておりますが、掲載された情報の内容の正確性、有用性、完全性、また適切性等について、当社および当社グループは一切保証するものではありません。また本記事において使用するデータおよび表現等の欠落・誤謬等について、当社および当社グループは一切責任を負いかねますので、ご了承ください。

また、本記事に記載された内容は、本記事の作成時点のものであり、事前の通知なくして変更されることがあります。

本記事の中の記述は、作成時点で入手が可能な情報を基に想定される合理的な判断に基づくものと考えておりますが、さまざまなリスクや不確定な要素が含まれている点にご留意ください。

本記事の著作権その他の権利は、特段の断りがない限り、当社に帰属しています。