500万円の運用方法とは?ローリスクまたはミドルリスクの投資例6選

※この記事は、特段の断りがない限り、2025年11月時点での情報を基に作成しています。

「400万円の資産を運用したいけれど、

どんな投資先を選べばいいのだろうか」

数十万円単位の少額で投資する場合と比べると、元手が400万円であれば個人投資家が選べる選択肢も格段に広がります。

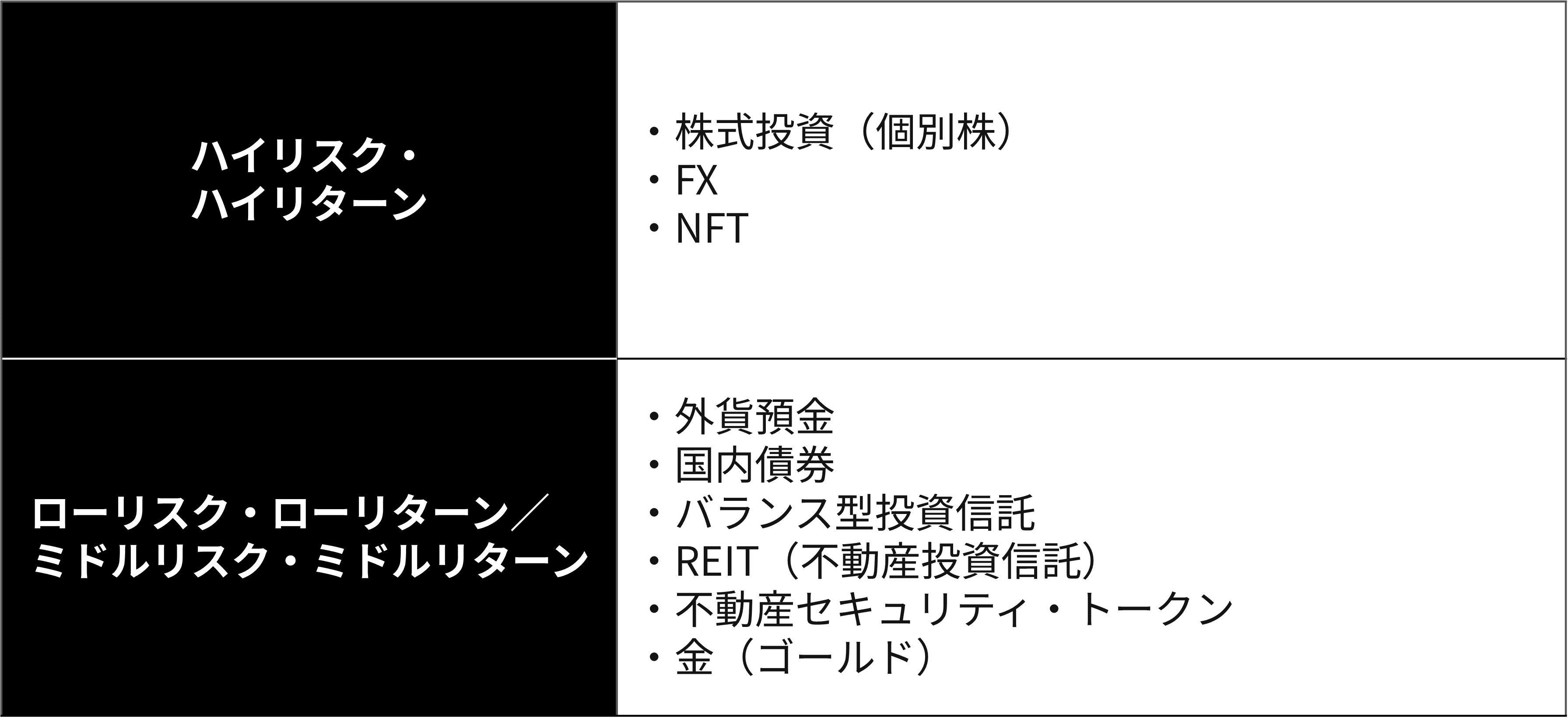

400万円の資産運用を考えている個人投資家が選べる選択肢は、主に以下のとおりです。

その選択肢の多さから、どの投資先を選ぶべきかわからないと思う方もいるでしょう。

そのような方は、今後の運用期間とライフプランを明確にしたうえで、選ぶべきリスク・リターンバランスを明確にすることが第一歩です。

大きな損失を回避するためにも「とりあえず、やってみよう」や「なんとなくこの投資先がいいかな」という曖昧な状態で投資先を選ぶべきではありません。

そんな後悔をしないためにも、事前にしっかりと運用方針や投資先について考えるようにしておきましょう。

そこでこの記事では、個人投資家が400万円の資産を運用するときに知っておくべき考え方と、選択肢について紹介していきます。

この記事で分かること

400万円を元手に資産運用したい投資家の中でも、短期間の運用で積極的に利益を取りにいきたい方と、コツコツと長期間にわたって資産を増やしていきたい方など、そのニーズはさまざまです。

ぜひこの記事を参考に、投資家それぞれのニーズに適した400万円の運用方法と投資先を考えていきましょう。

1)400万円の運用方法は今後の運用期間&ライフプランで考える

2)【ハイリスク・ハイリターン】400万円の運用で選べる投資方法3つ

3)【ローリスク・ローリターン/ミドルリスク・ミドルリターン】400万円の運用であなたが選べる投資方法6つ

4)400万円を運用した場合の未来をシミュレーション

5)400万円を運用するなら1つに集中投資せずに「分散投資」すべき

6)400万円を資産運用するときのコツ3つ

7)まとめ

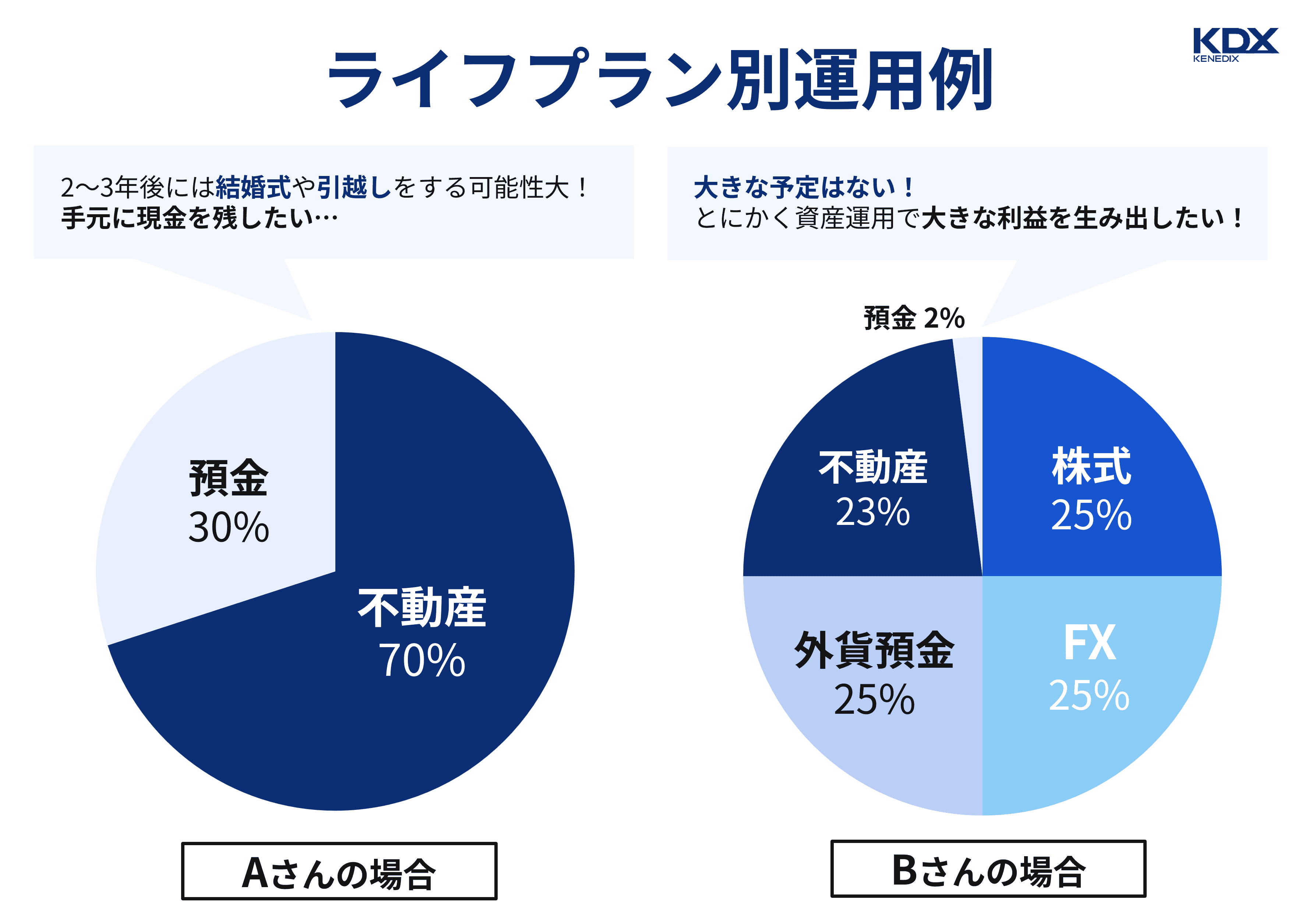

400万円の資産運用を考える場合、第一に考えるべきなのが今後の運用期間です。

投資を始める前に運用期間の目処を立てておけば、自ずと投資方針を明確にでき、選ぶべき投資商品のリスク・リターンのバランスや、分散投資の方向性もスムーズに決められます。運用期間を考える際には、個人投資家自身のライフプランも判断材料にすると良いでしょう。

例えば、数年以内に結婚や子育てが発生する可能性がある場合は、まとまった準備資金を確保しておく必要があります。

※あくまでポートフォリオの一例として示したものであり、特定の商品を推奨するものではありません。

400万円の資産運用で後悔しないためにも、自身のリスク許容範囲や運用期間を明確にしたうえで運用戦略を考えていきましょう。

次章からは、「ハイリターン・ハイリターンを狙う場合」「ローリスク・ローリターンを狙う場合」それぞれの投資方法について説明していきます。

元手が400万円にもなると、ある程度の「攻め」の投資をしたいと考える個人投資家も多いのではないでしょうか。

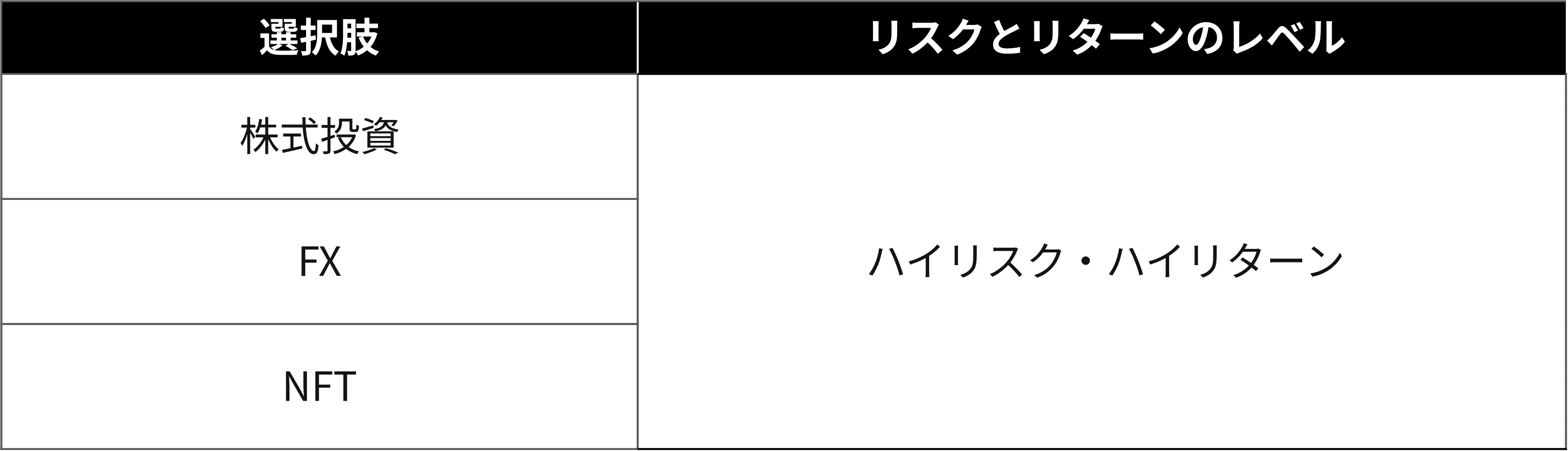

その場合、以下のように、ハイリスク・ハイリターンとされる投資商品が選択肢として挙げられるでしょう。

※上記のリスクとリターンのレベルは各アセットクラスのおおまかな特徴を捉えたものであり、個々の金融商品のリスクとリターンのレベルはそれぞれで異なります。

このように、リスクがあるとしても高い利益を追求したい場合は、400万円の一部をハイリスク・ハイリターンの投資商品に充てるのも選択肢の1つです。

400万円の元手がある方が選べる、代表的なハイリスク・ハイリターンの運用方法3つをご紹介します。

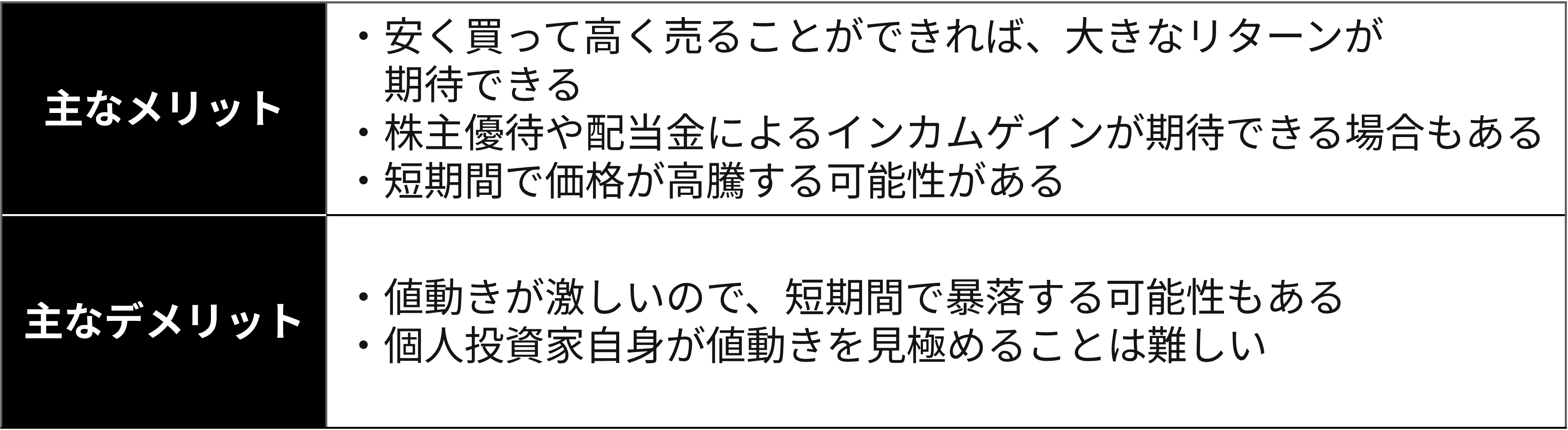

資産運用する際に、誰しもが必ず思い浮かべる代表例が「株式投資」ではないでしょうか。

株式(個別株)の株価は、投資先企業の業績予想だけでなく、国内外の金融動向や政治情勢に対する市場心理などといった外的影響を強く受けますが、その分ハイリターンも期待できます。

例えば、自民党と日本維新の会の連立政権樹立のニュースが報じられた2025年10月20日、新政権への期待感から日経平均株価終値が前週末比1600円超まで高騰し、史上最高値を更新したことは記憶に新しいのではないでしょうか。

そのため、株式投資を成功させるうえでは政治経済などマクロ的な視点での継続的な情報収集も欠かせません。

日々のマーケット動向を読み解く力こそが、株式投資を成功へと導く鍵となりますので、短期的な値動きに一喜一憂するのではなく、長期的な視野で情報を見極める姿勢が求められます。

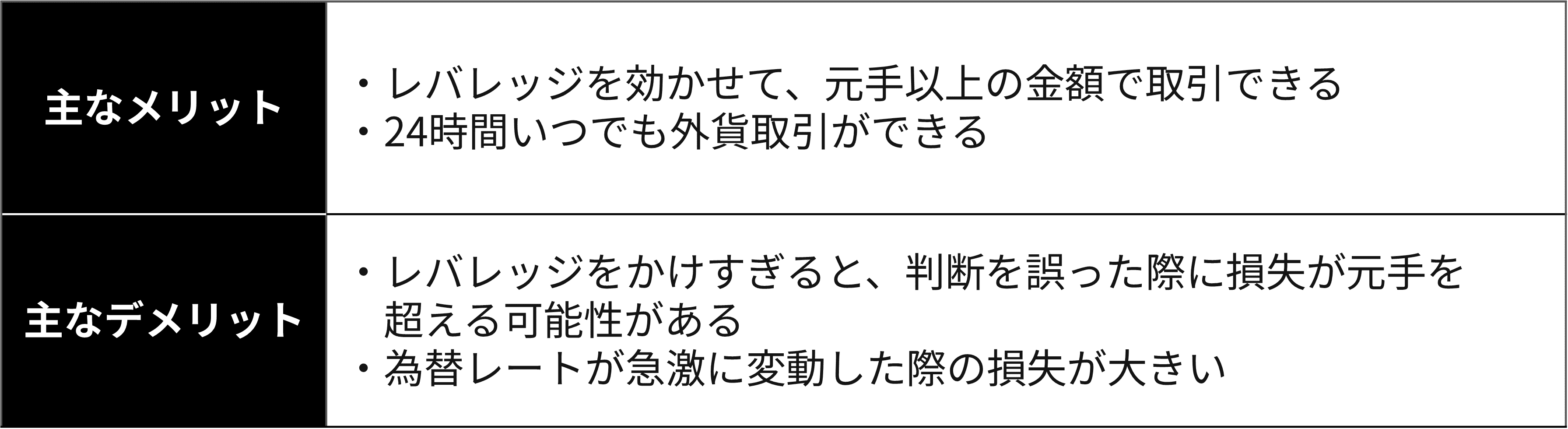

FX(Foreign Exchange, 外国為替証拠金取引)とは、その国の通貨を別の国の通貨に交換し、その際の為替レートによって変動する為替差益で利益を得る投資手法です。

例えば、日本円と米ドルで考えてみましょう。

1ドル100円の時に、10万円分を米ドルに交換すると、1,000ドルになります。

この1,000ドルを、1ドル160円の時に日本円に交換すると、16万円になり、その為替差額6万円が利益となるイメージです。

FXは、元手となる資金以上の金額に投資できるように、証拠金(自己資金)の最大25倍までのレバッジを効かせた取引ができることでも知られています。

少ない資金で大きな金額の取引ができるので、ハイリターンであるのと同時に、とても大きなリスクがある投資の1つです。

NFT(Non-Fungible Token, 非代替性トークン)とは、ブロックチェーン技術を活用した代替できないトークンを元手として、唯一無二と証明できるものに投資をする方法です。

主なNFT取引には、下記のようなものがあります。

主な取引対象

トークンで購入したNFTを、値動きを見ながら個人投資家のここぞというタイミングで自由に売買することができ、その売却益が投資家のリターンとなります。

他のハイリスク・ハイリターンの投資商品と同様で、値動き次第で短期トレードで勝負する場合もあれば、長期保有で値上がりを期待することも可能です。

NFTについて、詳しくは以下の記事も併せてご参照ください。

8種類のオルタナティブ投資を一挙解説|最適な組み合わせを探す方法

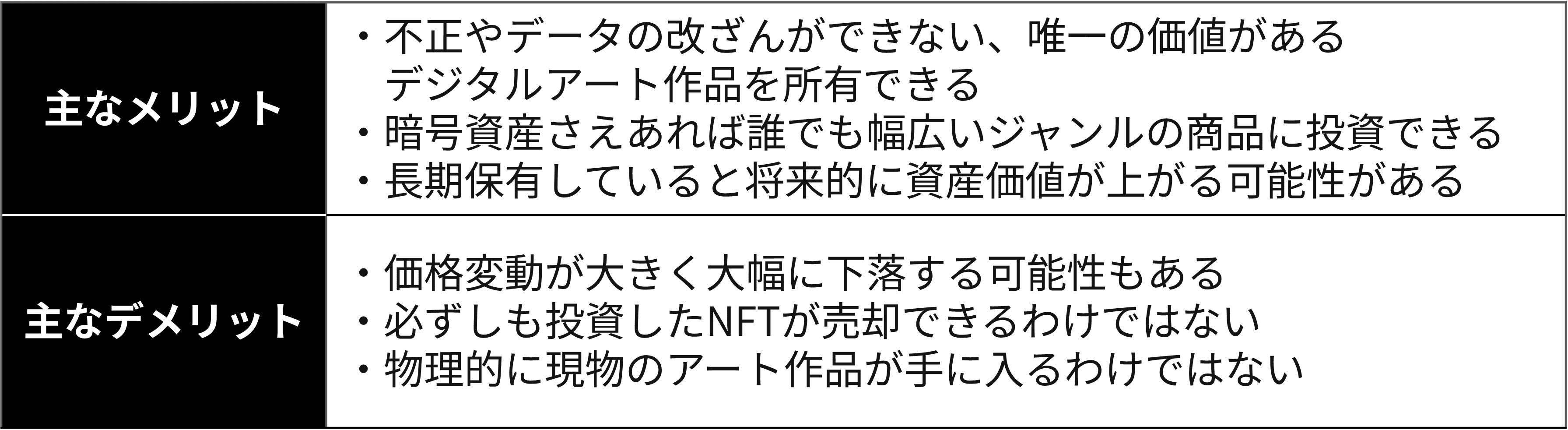

リスク分散もかねて比較的安定した値動きをする投資商品を選びたい場合は、ローリスク・ローリターン/ミドルリスク・ミドルリターンのものも選択肢となります。

個人投資家が選べるローリスク・ローリターン/ミドルリスク・ミドルリターンの投資商品の代表的な選択肢は以下の6つです。

※上記のリスクとリターンのレベルは各アセットクラスのおおまかな特徴を捉えたものです。

※個々の金融商品のリスクとリターンのレベルはそれぞれで異なります。

たとえ元手が400万円あったとしても、全ての投資家がその全額をハイリスク・ハイリターンの商品に投じることはないでしょう。

理由は明確で、価格変動の大きい商品へ無防備に全額投入すれば、相場次第で大きな損失を抱え、元本割れを起こす可能性があるためです。

資産を長期的に増やしていくためには、「どれだけ利益が狙えるか」だけでなく、「どれだけ損失に耐えられるか」という視点も欠かせません。そのために、価格が比較的安定している金融商品も組み合わせた分散投資を行うことで、リスクを抑えながらもより効率的にリターンを追求することができるでしょう。

各投資方法については「300万円を賢く運用するには?おすすめの方法とシミュレーション例」にて詳しく解説しておりますので、ぜひご参照ください。

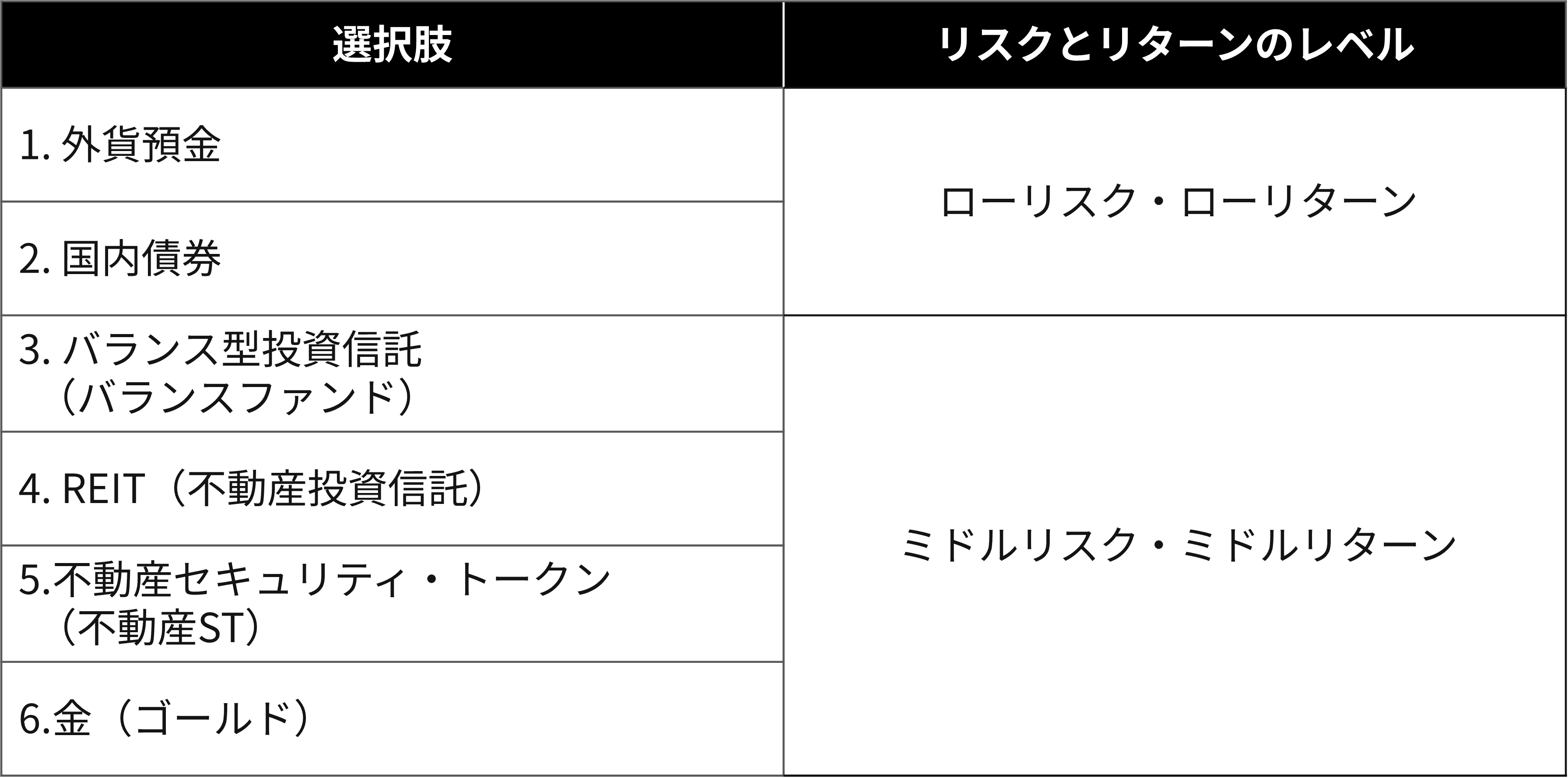

「400万円を運用したいけれど、どれくらい利益が出るのか想像できない」そんな方も中にはいるのではないでしょうか。

そこで、金融庁の「資産形成シミュレーター」を使って、10〜40年それぞれの運用期間と利率で運用した場合、資産がどのように変動するのかシミュレーションしてみました。

※上記シミュレーション結果は運用期間中の利率は一定かつ複利式(収益を元本に組み入れ再投資する方式)の前提で算出し、小数点第2位以下を四捨五入しています。また、各種税や手数料は考慮されていません。

※一定の条件を基に試算したもので、実際の値とは異なる場合があります。

このシミュレーションを見ると、同じ400万円という元手で投資を始めたとしても「運用期間」と「利率」で、資産価値が大幅に変わることが分かります。

400万円を元手にコツコツと積み重ねて老後資金を確保したいのか、もしくは大きな利益を獲得したいのかによって、選ぶべき運用方法も変わるのです。

「400万円あるから、とにかく利率が高いものに投資しよう」と安易に考えるのではなく、運用期間や目的を明確にし、しっかりとシミュレーションしたうえで投資先を決めていきましょう。

今までの運用額よりも大きい400万円という資金を、より安全かつ効果的に運用していくのであれば、全額をまとめて投資するよりも分散投資を選択すべきです。

個人投資家が分散投資をすべき理由には、主に以下のようなものがあります。

分散投資すべき3つの理由

個人投資家だからこそ、1つの投資先のリスクやリターンに一喜一憂するのではなく、複数の投資先を確保しておくことが損失回避につながります。

「400万円全額を投資に回して、一攫千金を狙いたい」という場合であれば、もちろん分散投資という選択肢は必要ないでしょう。

しかし、ほとんどの個人投資家が「大損だけはしたくない」と感じているかと思います。

少しでもリスクやリターンに不安を感じるのであれば、まずは分散投資を検討してみてください。

ここでは、納得して分散投資という選択肢を選べるように、具体的にその理由をご紹介していきます。

違った値動きをする投資商品に分散投資できれば、景気や社会情勢などの外部要因による影響で、全ての投資先がマイナスになる可能性を減らせるでしょう。

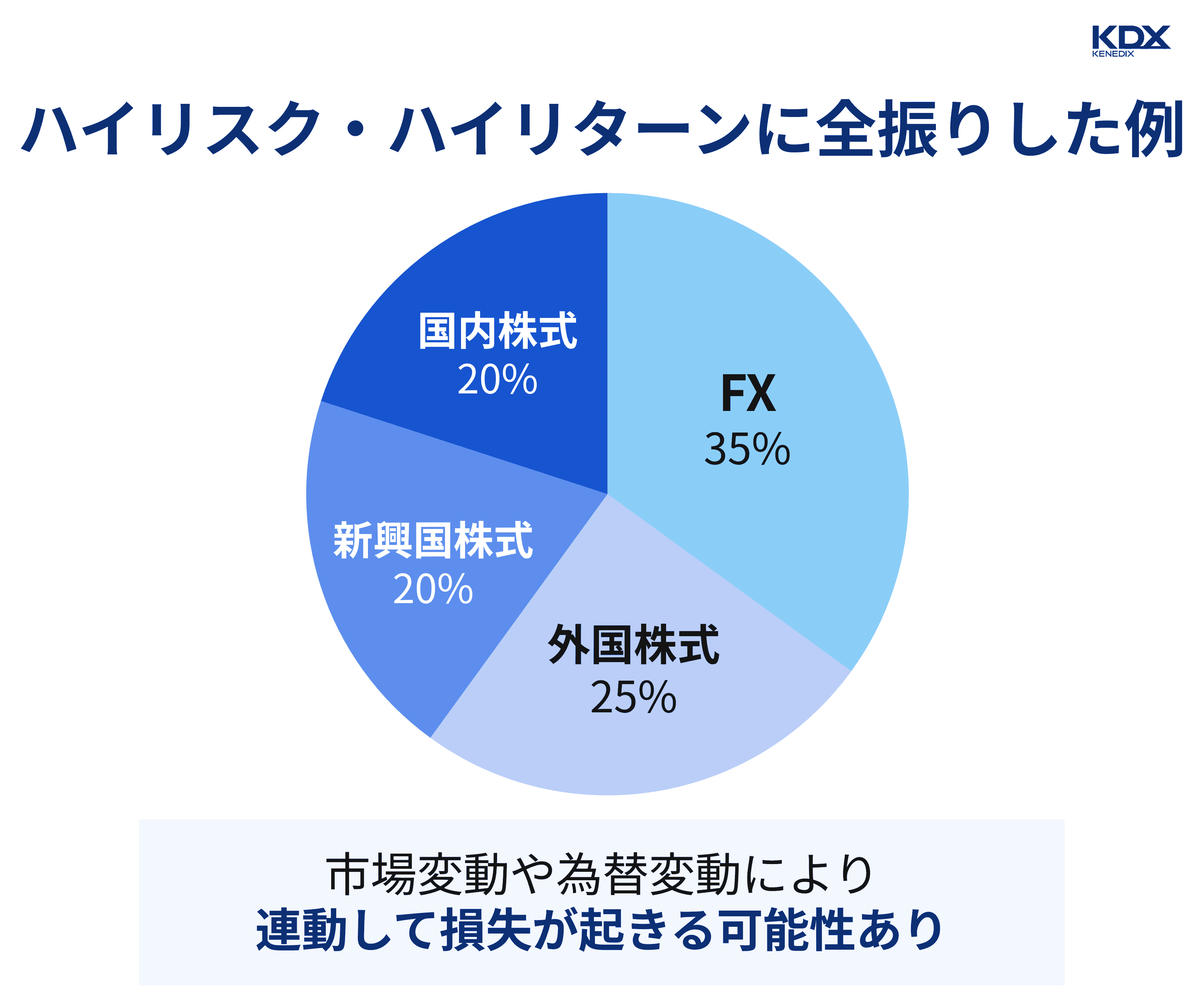

例えば、株式やFXなどは、日本国内の景気や社会情勢によって大きく影響を受けてしまいます。もしも、この2つだけに投資先を振り切っていたらどうなるでしょうか。

※あくまでポートフォリオの一例として示したものであり、特定の商品を推奨するものではありません。

市場や値動きの相関性が高い投資商品ばかり保有していると、全ての資産価値が同じタイミングで大きく値下がりしてしまう可能性もあるのです。

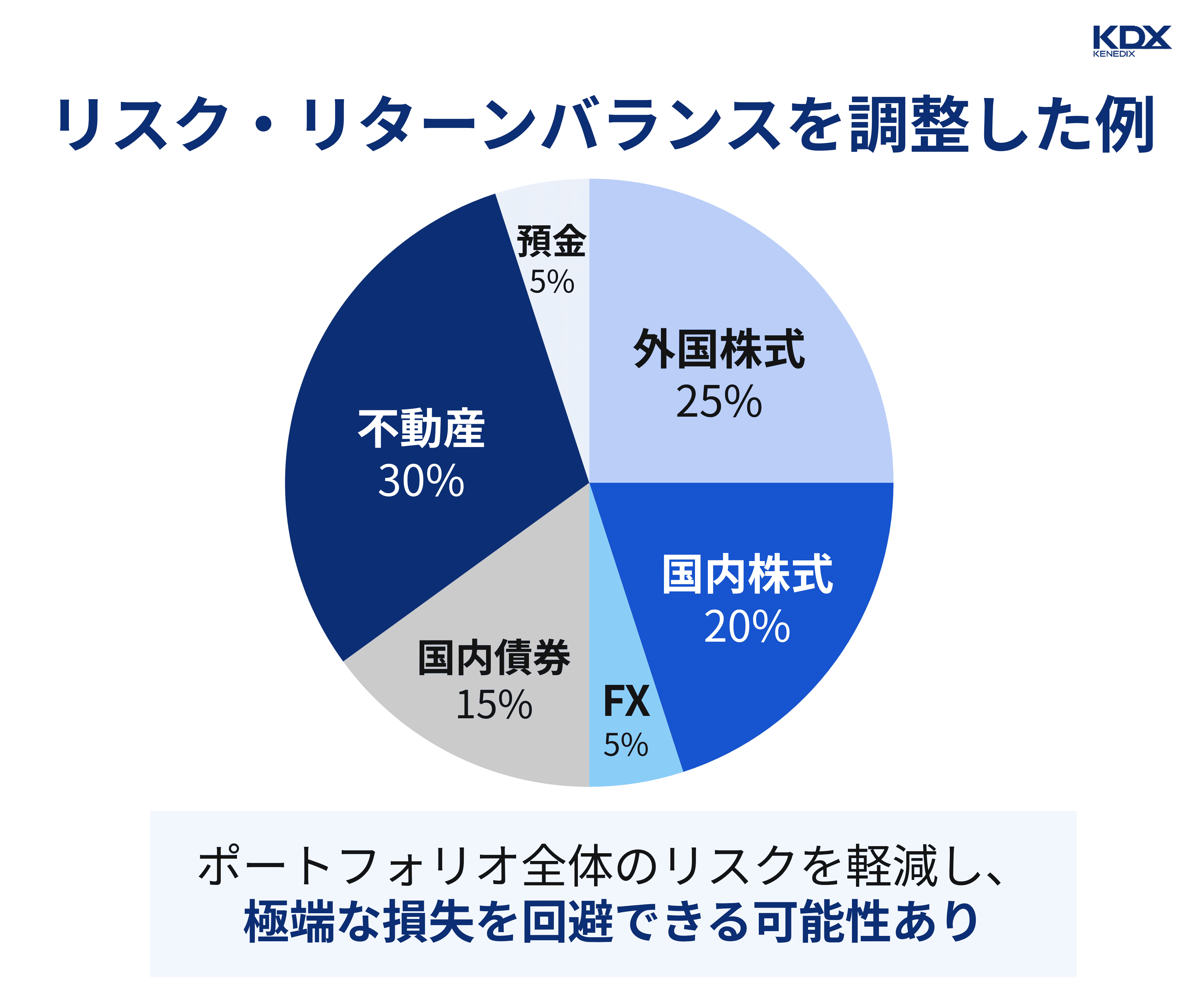

このような最悪のケースを避けるためにも、下記のように相関性が低い・違う値動きをする投資先を複数保有することがリスク分散になるのです。

※あくまでポートフォリオの一例として示したものであり、特定の商品を推奨するものではありません。

「インフレに備えて資産運用をしておくべき」という話は、よく聞く話だと思います。

しかし、知識として知っているだけでは、インフレが及ぼす投資先の影響を回避できるわけではありません。

なぜなら、投資先や投資商品によってインフレに強いものもあれば、インフレの影響を受けてしまい資産価値が下がってしまうものもあるからです。

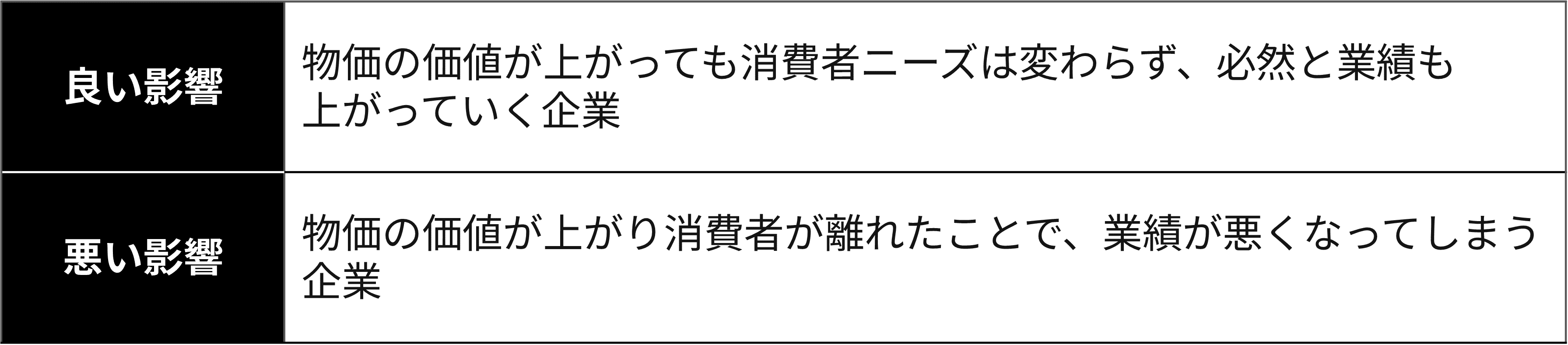

例えば個別株に投資する場合、インフレ時の投資先が受ける影響が「悪い影響」なのか「良い影響」なのかによって、株価も大きく変動するでしょう。

このように投資先によってインフレによって受ける影響は変わります。万が一、悪い影響を受けてしまう投資先ばかりに資産を振り分けてしまったら、全ての資産価値が目減りしてしまうかもしれません。

インフレに備えるためにも、さまざまな投資先をリサーチしたうえで、インフレに強い企業にも分散投資することでリスクを抑えられるでしょう。

もしくは金(ゴールド)のように、インフレにより資産価値が上昇してきた過去実績のある投資商品を選ぶのも、選択肢の1つです。

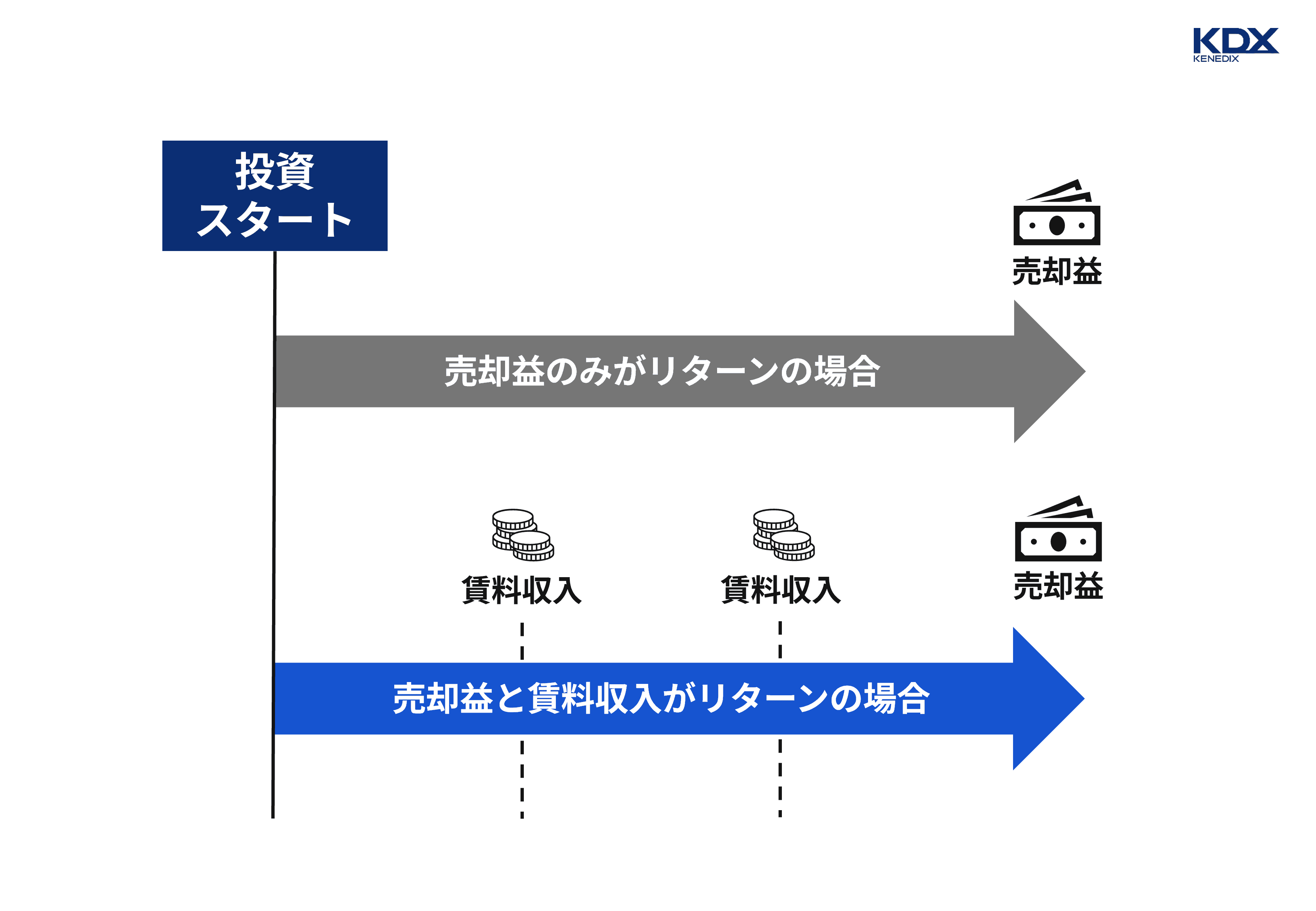

多くの投資商品では、投資開始時の購入金額と売却時の売却額の差額(キャピタルゲイン)が、個人投資家のリターンになります。

しかし、中には運用期間中に定期的に受け取れる配当(インカムゲイン)がある投資商品もあるのです。

その投資商品を保有しているだけで「定期的」にインカムゲインを得られる投資商品には、主に以下のようなものがあります。

定期的なインカムゲインがあると、運用期間中にも一定の収入を確保できる点が大きなメリットです。

| 定期的な収入も欲しいなら、家賃収益を受け取れる「不動産ST」も選択肢に |

|---|

| 定期的に安定したインカムゲインを受け取りたい場合は、不動産投資が向いているでしょう。中でも、現物不動産投資よりも手軽に始められる「不動産セキュリティ・トークン(不動産ST)」に注目が集まっています。現物不動産より少額で不動産投資をスタートでき、5〜10年と長期間にわたり年2回の配当を受け取れるのが特徴です。もちろん、運用期間中に売却が成立すれば、売却益も生じます。リスクを抑えつつも、しっかりと安定したリターンを確保できる不動産STを、分散投資の選択肢の1つとして検討してみてはいかがでしょうか。 |

400万円という大金を資産運用していくと考えたとき、投資家それぞれに最適な投資商品・投資先を選ぶのはもちろんですが、運用するときのコツも知っておくべきです。

これから本格的に資産運用に力を入れるのであれば、元手となる金額の多寡に関係なく、以下のコツを知っておきましょう。

資産運用するときのコツ3つ

資産運用で大きな損失を回避できるかどうかは、個人投資家自身がしっかりとマーケットをリサーチし、的確な判断のもとに投資を行っているかどうかにかかっています。

「投資の雑誌でおすすめされているから、とりあえず話題の銘柄に投資する」「最近資産価値が下がってきた…まだ投資して数週間だけど、怖いので売却してしまおう」といったように、自身であまり考えずに周りの意見や雰囲気に安易に乗ってしまうと、最終的に痛い目を見る羽目になるかもしれません。

そこで、ここでは少しでも最悪のケースを回避できるように、資産運用するうえで投資家自身が知っておくべきコツを解説していきます。

資産運用をする際には、必ず投資家自身のリスク許容度を確認しておかなければいけません。

リスク許容度を確認しておけば、「これ以上マイナスになるなら売却しよう」や「値下がりしたけれど、まだ許容範囲だから保有しておく」といった自分なりの判断ができます。

まずは、投資商品が価格変動した場合、どの程度のマイナス(損失額)まで受け入れられるのかを考えてみましょう。

リスク許容度を考える際には、そのタイミングによっては変化が起きているかもしれない下記のポイントを押さえておくのがおすすめです。

リスク許容度を考える際のポイント

「この程度まではリスクを抱えても、まだ勝負に出られる」とか「この金額を下回るときは、すぐに手を引きたい」といった投資家それぞれのリスク許容度があるでしょうから、それらを再確認してみてください。

これにより、自分は堅実な運用をするべきなのか、攻める運用ができるのかが自然と導き出せるでしょうし、選ぶべきリスク・リターンのバランスも分かってくるでしょう。

特に値動きの激しい投資商品に投資している場合は、毎日の値動きに「昨日よりも〇〇円値上がりした。売り時かもしれない」とか「午前中より○○円も急落した。損切りしてしまおう」などと一喜一憂してしまいがちです。

資産価値が変動することを頭では分かっていても、毎回一喜一憂していては投資家自身も疲れてしまいます。

「昨日売却したのに、2日後にはもっと値上がりしていた…売却を思いとどまればよかった」「大きく値上がりしたから、今後も期待できる。もっと強気の投資先を探してみよう」というように、日々の値動きに振り回されていては、根気強く資産運用に取り組むのは難しいかもしれません。

値動きを100%予測できないからこそ、しっかりとリサーチして投資タイミングを見極めるのも、個人投資の楽しさでもあります。

1回の取引や短期的な数字の変動だけに感情を左右されることなく、目標とする運用期間が終了した後、トータルでどれだけの利益を生み出せるのかを冷静に見極められるようにしていきましょう。

資産運用をするのであれば「少しでも得られるリターンを増やしたい」というのが、ほとんどの個人投資家の願いです。

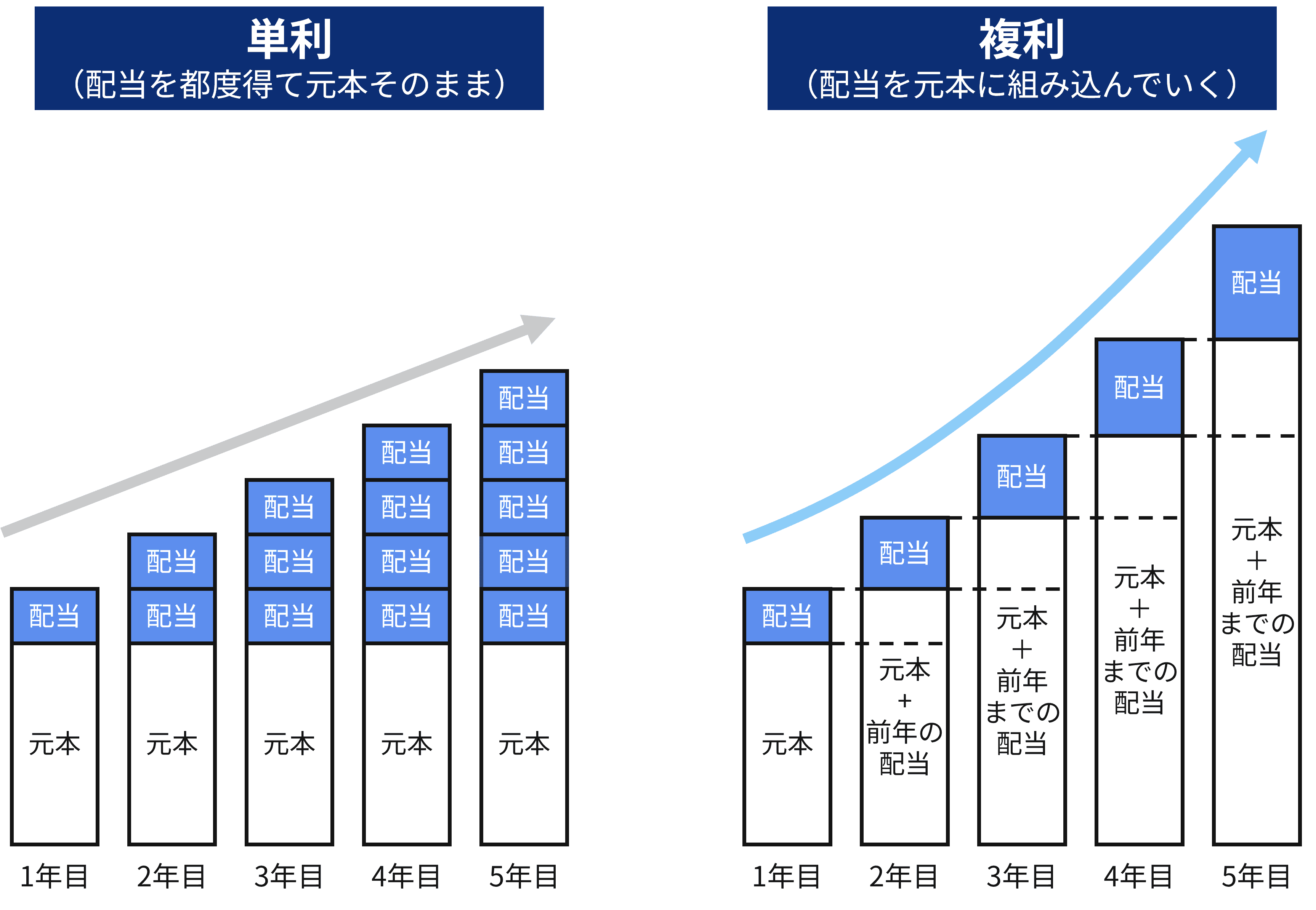

もちろんリスクを回避するための対策をとることは必須ですが、より効率よく利益率を上げていく「複利効果」も理解しておきましょう。

特に投資信託を投資先として選んだ場合は、以下のどちらのタイプの投資信託なのかが重要になります。

例えば、100万円の資産を年利10%の分配金再投資型の投資信託で運用した場合で考えてみましょう。

毎年10万円の運用益が発生する単利運用の場合は、5年後には資産総額は150万円になります。

しかし、複利運用の場合は、毎年元本額が増えていくので、得られる運用益が増えていき最終的には161万円になるのです。

このように、投資の運用益を受け取るだけではなく、再投資することで利益を雪だるま式に増やしていけるのです。

「運用益の再投資で、もっと利益を出していこう」と考えることも、個人投資家として資産運用に取り組む醍醐味なのです。

この記事では、400万円を資産運用する際に個人投資家がとれる選択肢について解説してきました。

400万円の資産運用の選択肢は以下のとおりです。

ハイリスク・ハイリターン

ローリスク・ローリターン/ミドルリスク・ミドルリターン

400万円を資産運用するときに、個人投資家が知っておくべき運用のコツは下記のとおりです。

400万円の資産運用のコツ

400万円を元手に資産運用すると考えた場合、数十万円の少額投資と比べると「攻めの運用」と「守りの運用」どちらの選択肢も選ぶことができます。

資金全額を1つの投資先に回すことで、リターンを得ようと攻めることもできますが、分散させて攻めと守りのバランスを調整することも可能です。

ぜひこの記事を参考にしていただき、ご自身に最適な資産運用方法を見つけていきましょう。

本記事は、KDX ST パートナーズ株式会社(以下、「当社」といいます)および当社グループによる、不動産STなどに関する情報提供を目的としたものであり、投資の勧誘または斡旋を目的としたものではありません。

本記事に記載された内容については細心の注意を払っておりますが、掲載された情報の内容の正確性、有用性、完全性、また適切性等について、当社および当社グループは一切保証するものではありません。また本記事において使用するデータおよび表現等の欠落・誤謬等について、当社および当社グループは一切責任を負いかねますので、ご了承ください。

また、本記事に記載された内容は、本記事の作成時点のものであり、事前の通知なくして変更されることがあります。

本記事の中の記述は、作成時点で入手が可能な情報を基に想定される合理的な判断に基づくものと考えておりますが、さまざまなリスクや不確定な要素が含まれている点にご留意ください。

本記事の著作権その他の権利は、特段の断りがない限り、当社に帰属しています。