500万円の運用方法とは?ローリスクまたはミドルリスクの投資例6選

※この記事は、特段の断りがない限り、2025年10月時点での情報を基に作成しています。

「株式や投資信託で資産運用がしたい。でも、

手元にどれだけ現金を残せばいいのか分からない」

「ポートフォリオの現金のバランスは、

どれくらいがいいのだろう」

このように、「金融資産と現金のバランス」で悩む人は多いのではないでしょうか。

良い金融商品があれば投機を逃したくないと思う反面、いざというときに手元に現金がないのは困りますよね。

そこで知っておきたいのが、ポートフォリオにおける現金の保有比率の決め方です。

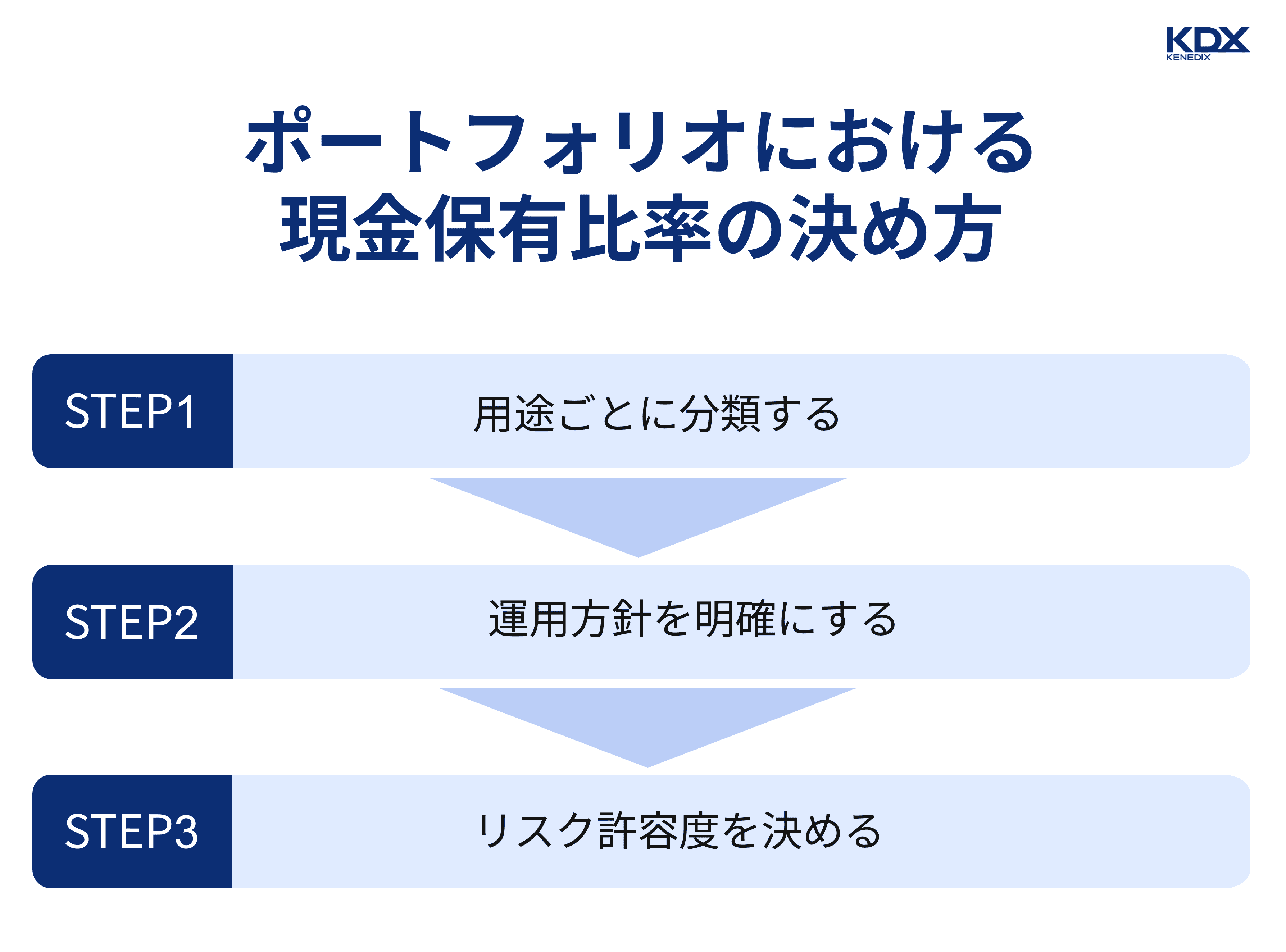

どれくらい現金を保有すべきかは、収入や家族構成、性格などによっても変わってくるため、以下の3つのステップで、あなたにとって最適な現金の保有比率を見つける必要があります。

この3つのステップを踏むことで、あなたがどれくらい投資に現金を充てられるかが明確になります。

本記事では、投資を行う全ての人が「ご自身にとってベストな現金保有比率」が算出できるように、以下について詳しく解説していきます。

この記事で分かること

さらに本記事では、ポートフォリオ内の現金保有比率を調整する際のコツも紹介します。

最後までお読みいただくと、あなたのポートフォリオにとってベストな現金の保有比率だけでなく、どのように現金保有比率を調整するのが良いか分かるはずです。早速始めましょう。

1)ポートフォリオの現金の一般的な保有比率はどれくらい?

2)【3STEP】ポートフォリオにおける現金保有比率の決め方

3)【年代・ケース別】ポートフォリオにおける現金保有比率のモデルケース

4)ポートフォリオの現金保有比率の調整のコツ

5)まとめ

そもそも、ポートフォリオの現金は、どれくらいの保有比率が理想なのでしょうか。

冒頭でお伝えしたように、全ての人におすすめできる保有比率というものはありませんが、「ほかの人はどれくらいの保有比率なのか」は気になりますよね。

特に資産運用を始めたばかりの人にとっては、一般的な現金保有比率を知ることは、ポートフォリオ組み立ての参考になるはずです。

ここでは、ポートフォリオにおける現金の目安について解説します。

ポートフォリオにおける現金保有比率の目安

順番に見ていきましょう。

ポートフォリオの現金保有比率を決める1つの目安とされているのが、年齢です。

「年齢=現金の保有比率」は単純な決め方ではあるものの、「年齢が若いほど、運用期間が長く確保できるため、損失をカバーしやすい」という根拠があります。

とはいえ、年齢だけで現金の保有比率を決めてしまうのはおすすめできません。

冒頭でも触れたように、年齢だけでなく、保有資産や家族構成などによって、保有すべき現金の保有比率が変わってくるからです。

実際、投資の神様とされるアメリカの著名投資家ウォーレン・バフェット氏は高齢ですが、保有資産における現金の保有比率が低いことで知られています。

したがって、「年齢=現金の保有比率」はあくまで目安として考えましょう。

ポートフォリオ内の現金保有比率について、おおよその目安が分かると、「実際にみんなはどう運用しているのだろう」と興味がわきますよね。日本人は実際にどのような比率で資産を運用しているのでしょうか。

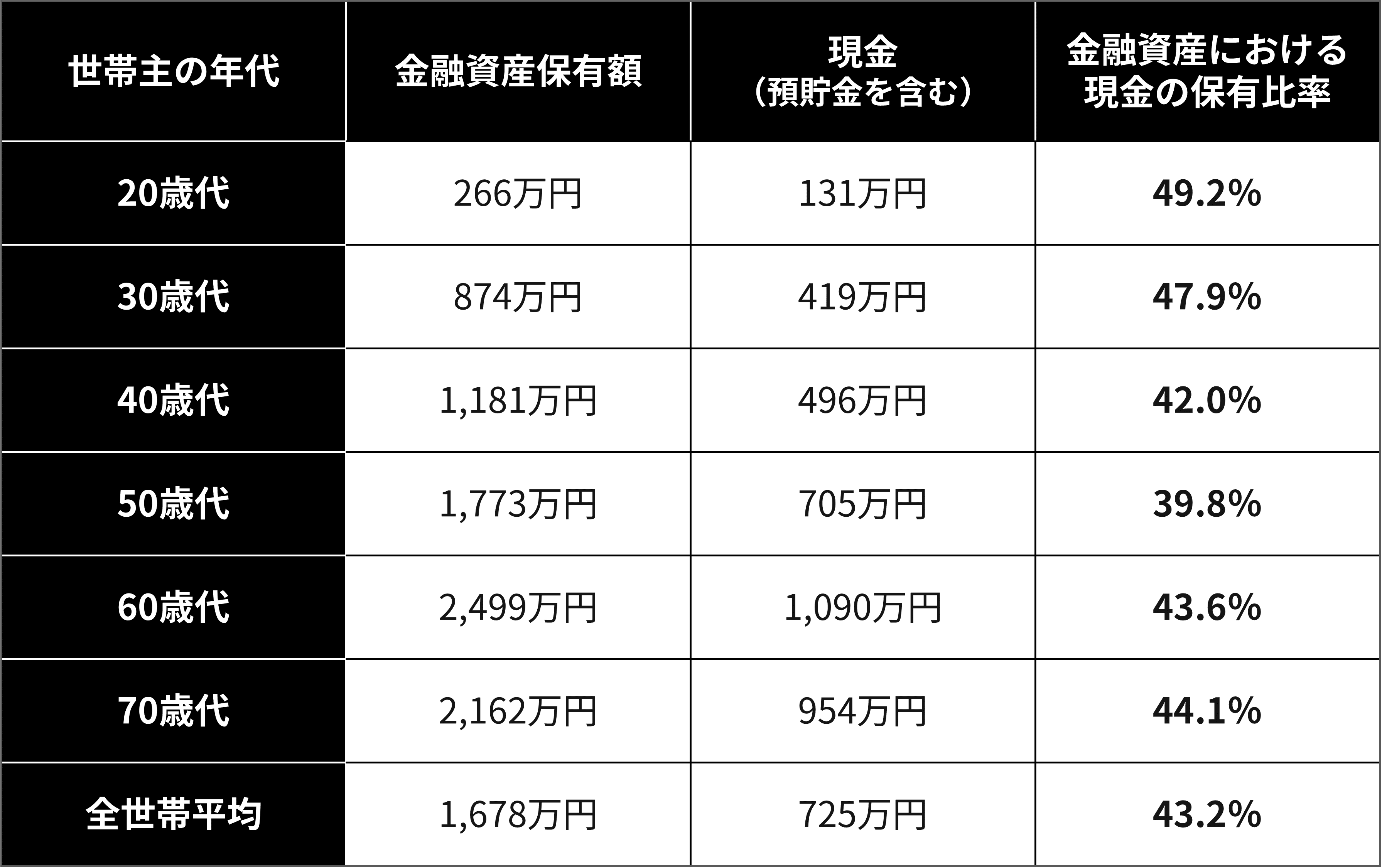

金融広報中央委員会が発表した「家計の金融行動に関する世論調査(令和5年)」によると、日本の家計資産における世代ごとの現金保有比率は次のようなものでした。

※上記は「金融資産を保有している世帯のみ」を対象としたデータです

出典:金融広報中央委員会「家計の金融行動に関する世論調査[総世帯](令和5年)」を基にKDX ST パートナーズ株式会社作成

ご覧のように、50歳代以外の全ての年代で保有する金融資産のうち40%以上が現金となっています。

最も比率が高いのが20歳代の49.2%で、保有する金融資産のほぼ半分が現金です。

最も現金保有比率が低い50歳代でも39.7%となっており、世代間で大きな差はありません。

全世帯平均から見ても、日本人の現金保有比率の高さが分かります。

次に、国外に目を向けてみましょう。

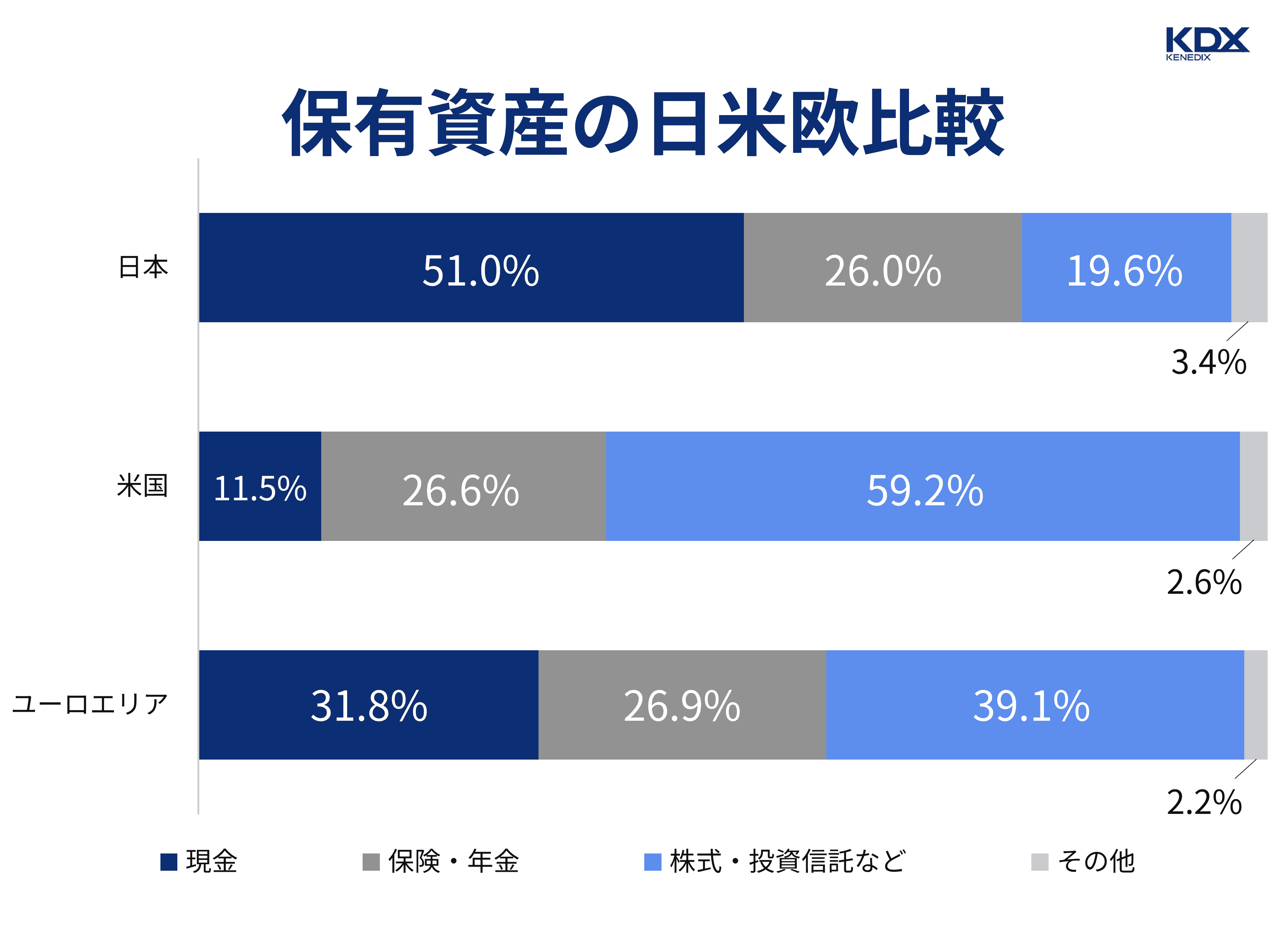

日本銀行調査統計局が発表した「資金循環の日米欧比較」を見ると、日本の家庭は諸外国よりも現金保有比率が高いことが分かります。

※小数点第2位以下を四捨五入しているため、合計値が100%とならない場合があります。

出典:日本銀行調査統計局「資金循環の日米欧比較」を基にKDX ST パートナーズ株式会社作成

日本の家庭の金融資産は半分以上が現金(預金)で、株式や投資信託などで運用している比率は26.2%にすぎません。

一方、米国の場合は、現金の保有比率が12.6%とかなり低く抑えられており、株式や投資信託などの保有比率は56.2%です。米国の家庭は、統計的に家計の金融資産の半分以上を運用していることが分かります。

■現金の保有比率が高いことによるリスクとは?

現金の保有比率が高すぎると資産が増えにくいのは、広く知られていますよね。

利息が低いことから「預金は増えにくい」だけでなく、円安やインフレが進むと「現金の価値が下がる=資産が目減りする」からです。

一方で現金の保有比率が低すぎると、突発的な出費に対応できない可能性もあります。このような事態を避けるためにも、現金の保有比率を適正にすることが重要です。

ポートフォリオにおける現金保有比率の目安が分かったら、次は「あなたにベストな現金保有比率」を決めていきましょう。

以下の3ステップに沿って考えると、あなたにとって最適な現金の保有比率が分かります。

繰り返しになりますが、目安はあくまで目安にすぎません。

「42歳だから大体40%くらいでいいか」と安易に決めてしまうのではなく、あなたに最もふさわしい比率を算出しましょう。

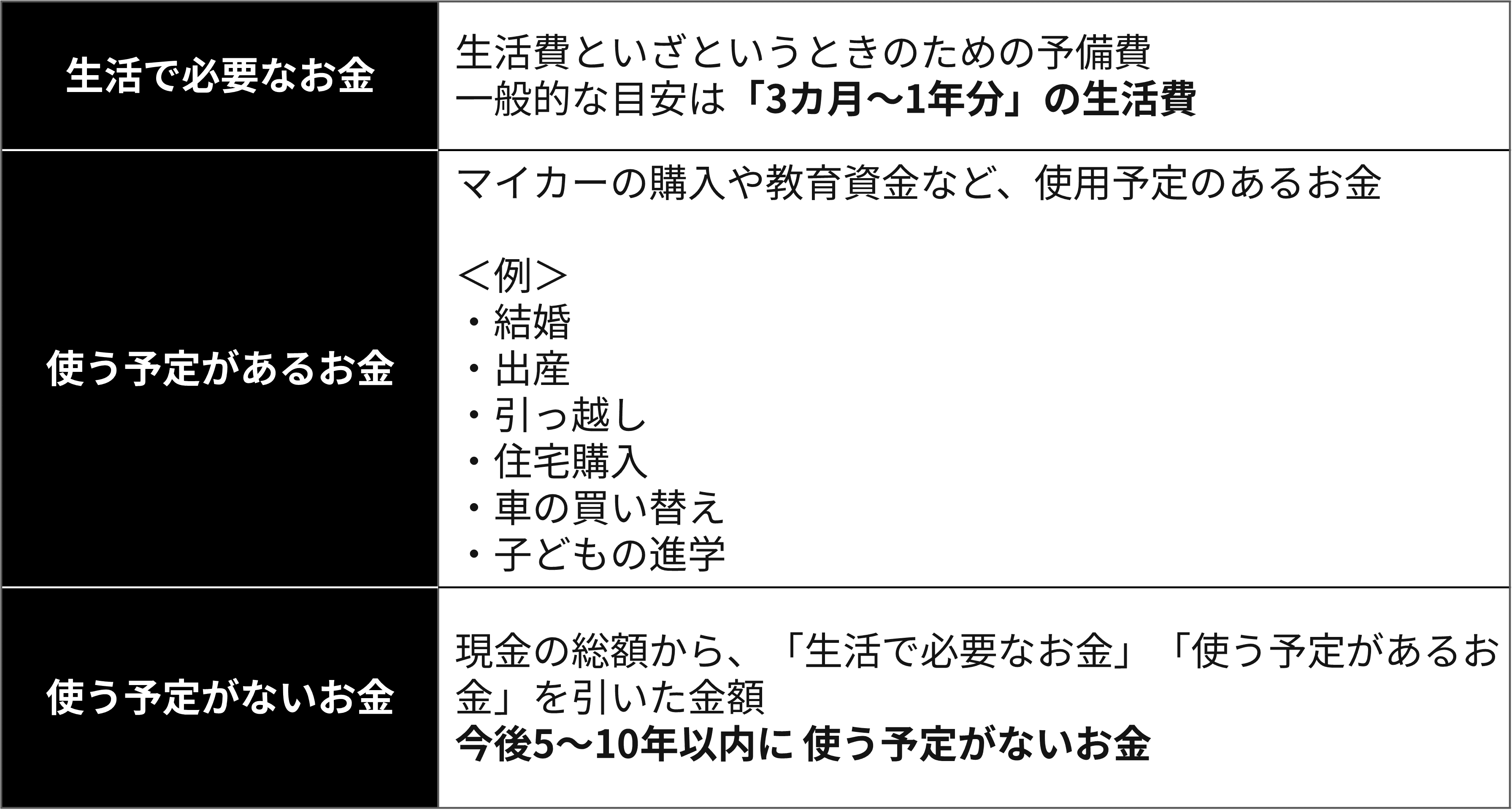

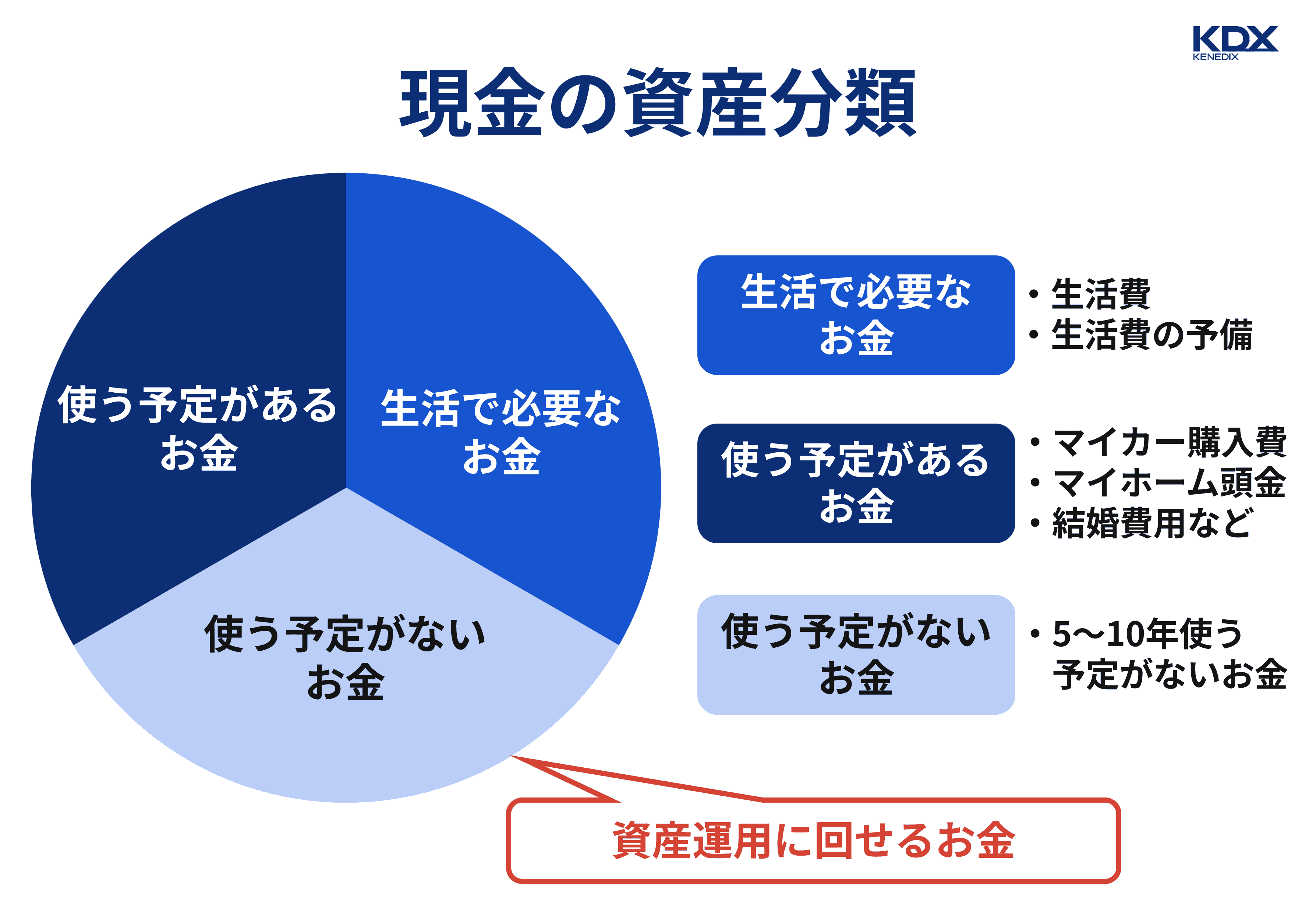

まずは、現金の資産を以下の3つに分類しましょう。

「生活で必要なお金」は、フリーランスの場合は会社員よりも多めに準備しておくと安心です。

会社員には収入が保障される仕組みがいくつかありますが、フリーランスにはそうした保障がないため、多めに備えておくといいでしょう。

使う予定があるお金は、「今後3〜5年以内に使うまとまったお金」のことです。

結婚や住宅購入などには、まとまったお金が必要になりますよね。使用用途と時期が明確に決まっているお金は、必要になったときにすぐ引き出せることが重要なため、元本保証がない資産や、流動性の低い資産による運用に回すのはリスクが高いと言えます。

そのため、3~5年の近い将来に使う予定があるお金は固定化せず、流動性があり少しでも金利の高い銀行などに預けるのがおすすめです。

これらのことから、資産運用に回せるのは、今後5~10年使う予定がないお金となります。

現金資産の総額から、「生活で必要なお金」「使う予定があるお金」を引いた金額が運用に回して良いと言えるでしょう。

保有資産の分類後は、「資産運用の目的」を明確にする必要があります。

「いくら投資に回せるのか」が分かっても、資産運用の目的によって「実際いくら投資に回すのか」が変わってくるからです。

資産運用の目的とは、下記の2つです。

資産運用の目的は、「マイホーム購入の資金作り」や「子どもの教育資金作り」など、一人ひとり違うことでしょう。

しかし、資産運用の目的が同じ「子どもの教育資金作り」でも、運用リミットが5年後の場合と10年後の場合では、保有すべき現金の比率が異なってきます。

5年後の場合

5年以内に資産運用をプラスにするか、現状維持しなければならない

10年後の場合

5年より多少猶予がある分、リカバリーできる可能性がある

教育資金が5年後までに必要な場合、「5年以内に資産運用をプラスにするか、現状維持」しなければいけません。

運用期間が5年以内と比較的短いので、大きな損失が出る恐れのある投資方法より、安定性の高い運用方法の選択が適していると言えます。

リスクを取って積極的な運用を行いたい場合は、現金を多めに残しておく判断もあるでしょう。

一方で教育資金を10年後までに用意すればいい場合は、運用期間に余裕があるため、リスクのある運用を行い、結果的に損失を出したとしても、運用計画を見直すことでリカバリーできる可能性があります。

このように、資産運用の目的によって、いくら投資に回せるのか、逆にいくら現金を残しておくべきなのか、その判断が多少変わってくるのです。

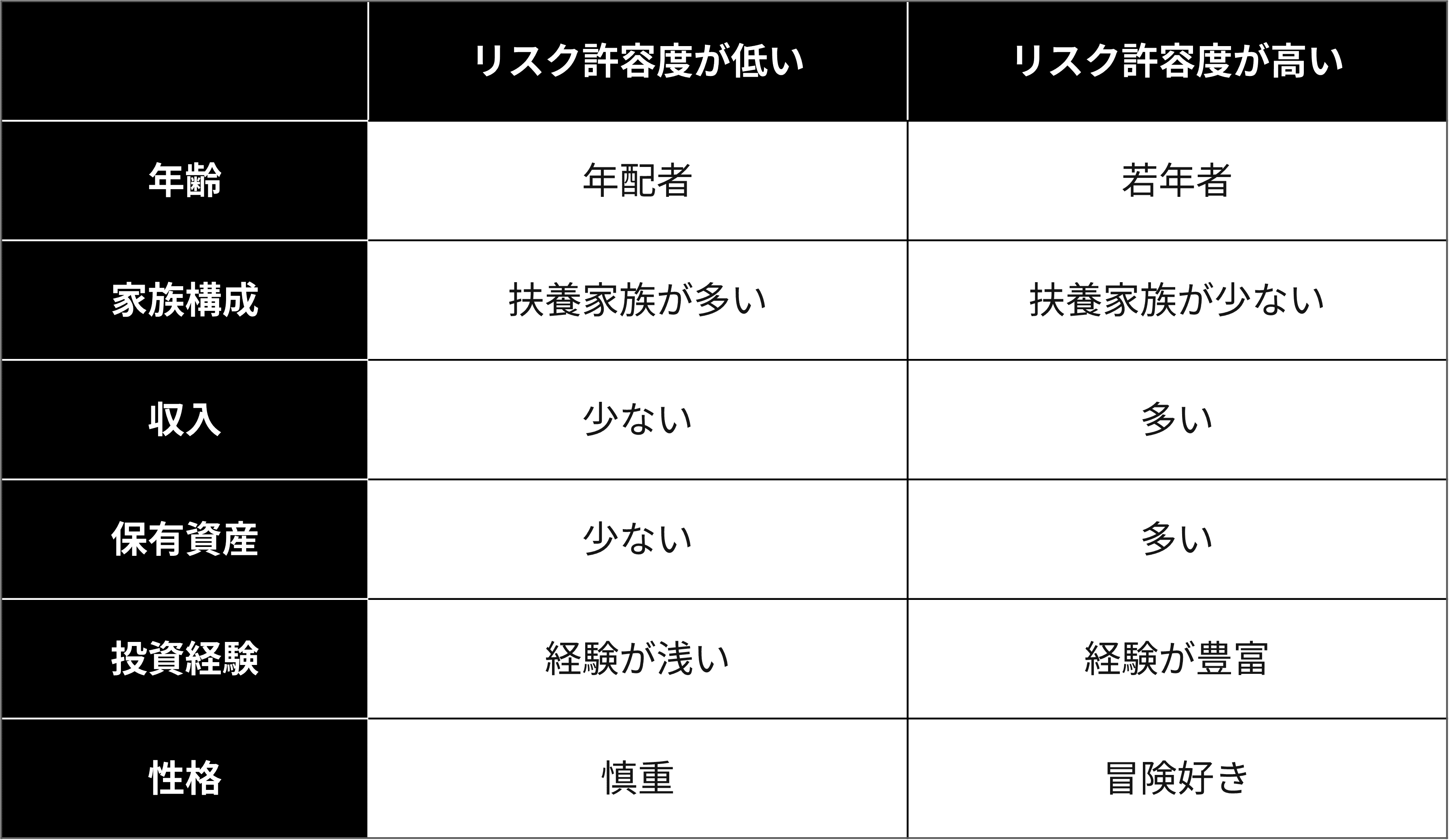

資産運用に回せるお金が分かったら、「リスク許容度」を決めます。

リスク許容度によって、現金資産をどれだけ保有すべきかが判断できるからです。

リスク許容度とは、「運用の結果、どれくらいの損出であれば耐えられるか」の度合いを指します。

リスク許容度が低い

リスク許容度が高い

「元本をできるだけ減らしたくない」という人はリスク許容度が低いため、運用可能な現金を全て投資に回すと後悔するおそれがあります。

ご存知のように、資産運用とリスクは切っても切り離せない関係です。

現金同等物である預貯金は元本割れのリスクが低い金融商品ですが、運用益は比較的少なく、長期運用しても大きな収益は期待できません。株式は投資金額の倍以上の収益が期待できる反面、元本を大きく割る可能性があります。

このように、資産運用においてリスクとリターンは表裏一体の関係にあることから、ご自身のリスク許容度を決めることはとても重要です。

以下の表に、「リスク許容度のとらえ方の一般的な目安」をまとめたので、ご自身のリスク許容度を考える際の参考にしてください。

このように、リスク許容度は、年齢や家族構成、性格などによって変わってきます。

リスク許容度が高い場合には、ある程度リスクをとって現金の保有比率を減らすことも検討できます。

一方で、リスク許容度が低い場合は、現金の保有比率を増やすといいでしょう。

これまでお伝えしてきたように、ポートフォリオにおける現金保有比率は千差万別です。

とはいえ、世代や世帯状況ごとに「当てはまりやすい現金保有比率」は存在します。

「資産運用が可能な期間」や「就労が可能な期間」「扶養家族の有無」などが、現金保有比率に影響を及ぼす1つの要因だからです。

ここでは、年代別・ケース別にポートフォリオにおける現金保有比率のモデルケースを5つご紹介します。

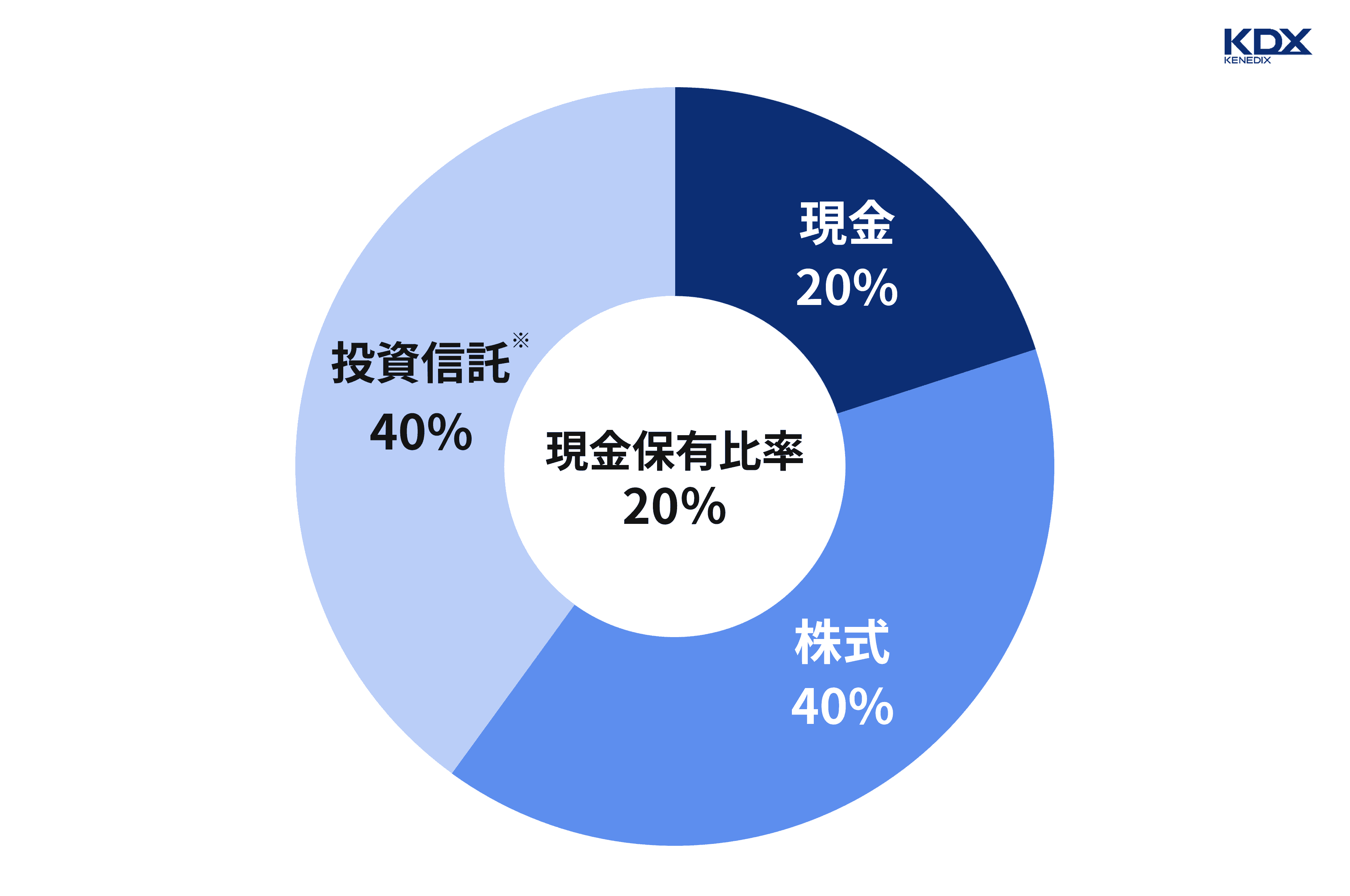

ポートフォリオにおける現金保有比率のモデルケース5つ

※投資信託:NISA/iDeCoを活用

※あくまでポートフォリオの一例として示したものであり、特定の商品を推奨するものではありません。

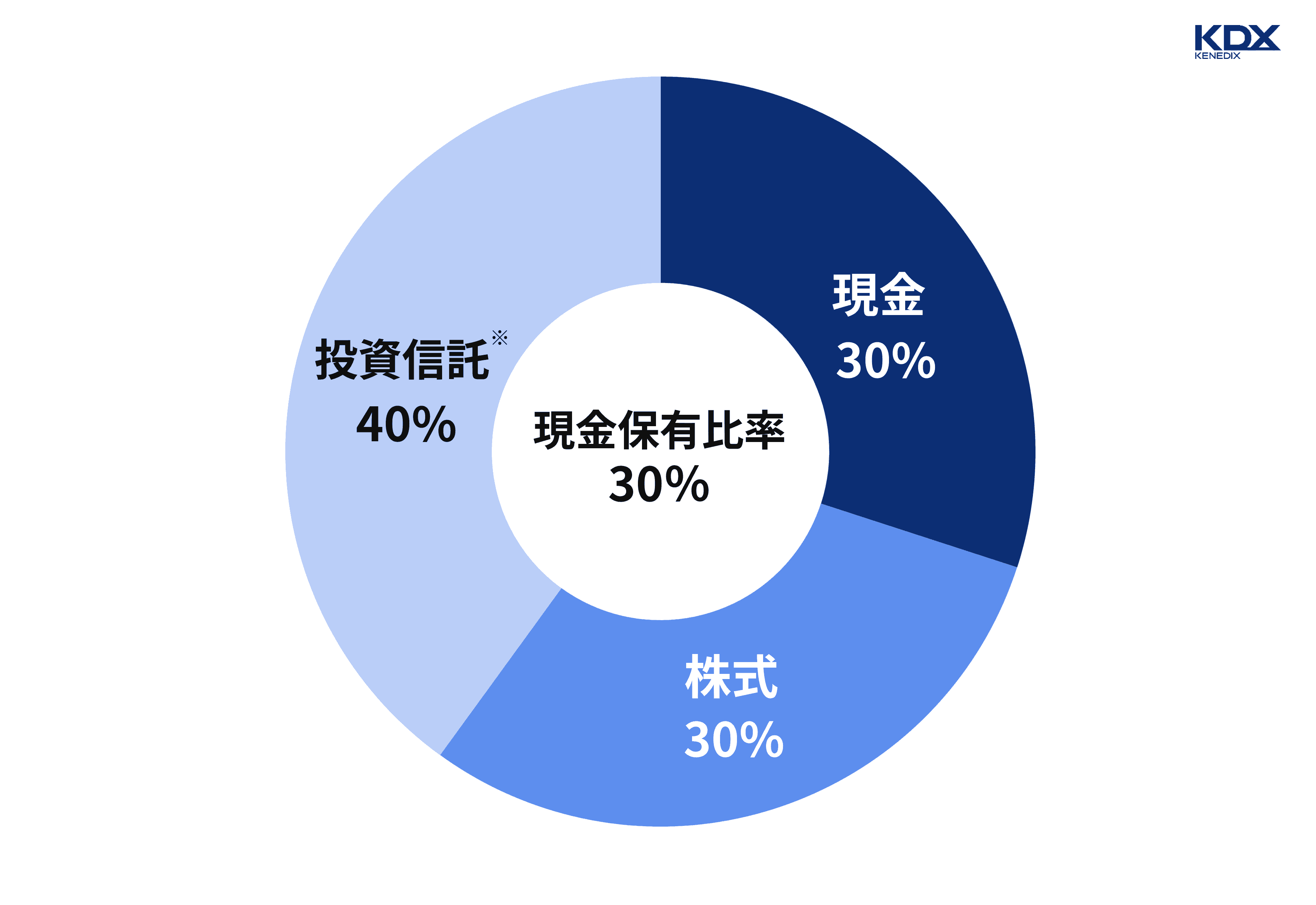

30代の独身者は、一般に、当面の生活費と予備資金を確保したうえで、積極的に資産運用を行うことができます。労働収入が得られる30代は、資産を切り崩すまでかなりの時間があり、運用期間を長くとれるからです。

そのため、価格変動しやすい株式を選択しても、長期間保有することで一時的な下落に耐えながら株価の上昇を待つことができます。株式に30%ほど回し、攻めの運用をすることも可能でしょう。

加えて、NISAやiDeCoなどの税制優遇措置を上手に活用しながら資産を固めていくことが理想的です。

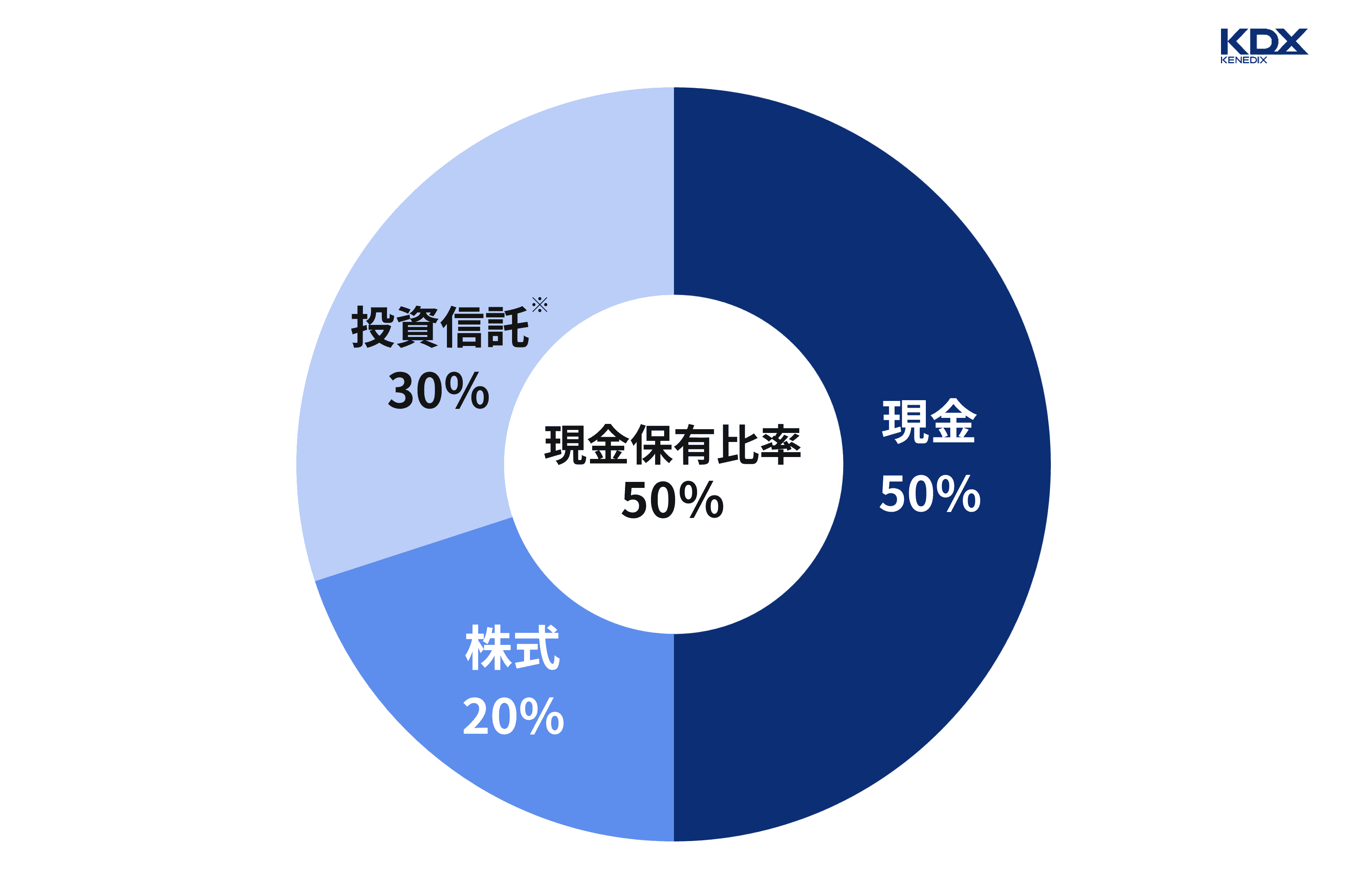

※投資信託:NISA/iDeCoを活用

※あくまでポートフォリオの一例として示したものであり、特定の商品を推奨するものではありません。

30代の子育て世帯は、ある程度現金を確保しつつ、「安全性」「流動性」の高い運用を選ぶといいでしょう。なぜなら、車や住宅の購入など、近い将来に大きな出費が控えている可能性があるからです。

子育て世帯で共働きの場合、「子どもが小さいうちが貯め時」と言われることがありますが、攻めた資産運用はおすすめできません。働き盛りの30代とはいえ、守るべき家族がいるとリスク許容度が低くなるからです。

そのため、不測の事態に備えて手元にある程度の現金を確保しておくといいでしょう。

※投資信託:NISA/iDeCoを活用

※あくまでポートフォリオの一例として示したものであり、特定の商品を推奨するものではありません。

40代の独身者は、他のケースに比べ自由に使えるお金が比較的あるため、リスク許容度は比較的高めです。

資産形成の目的が「老後資金」の場合、まだ時間に余裕がありますから、ある程度のリターンが見込める株式などの運用も検討できます。

とはいえ、「老後資金を確実に確保したい」「資産が減るのは耐えられない」という人は、iDeCoを上限まで積み立てると安心感が得られるでしょう。

※投資信託:NISA/iDeCoを活用

※あくまでポートフォリオの一例として示したものであり、特定の商品を推奨するものではありません。

40代の子育て世帯は、世帯収入が高めでも、教育費が家計を圧迫しがちです。

子どもにかかる教育費を算出し、無理のない範囲で資産運用を行いましょう。

一般的に40代の子育て世帯はリスク許容度が低めのため、ポートフォリオ内の現金の保有比率を増やし、非課税枠の利用によって減税効果が見込めるNISA中心の運用が無難です。

余裕資金の運用は、慎重な資産形成をするならiDeCo、ある程度リスクが取れるなら株式を検討しましょう。

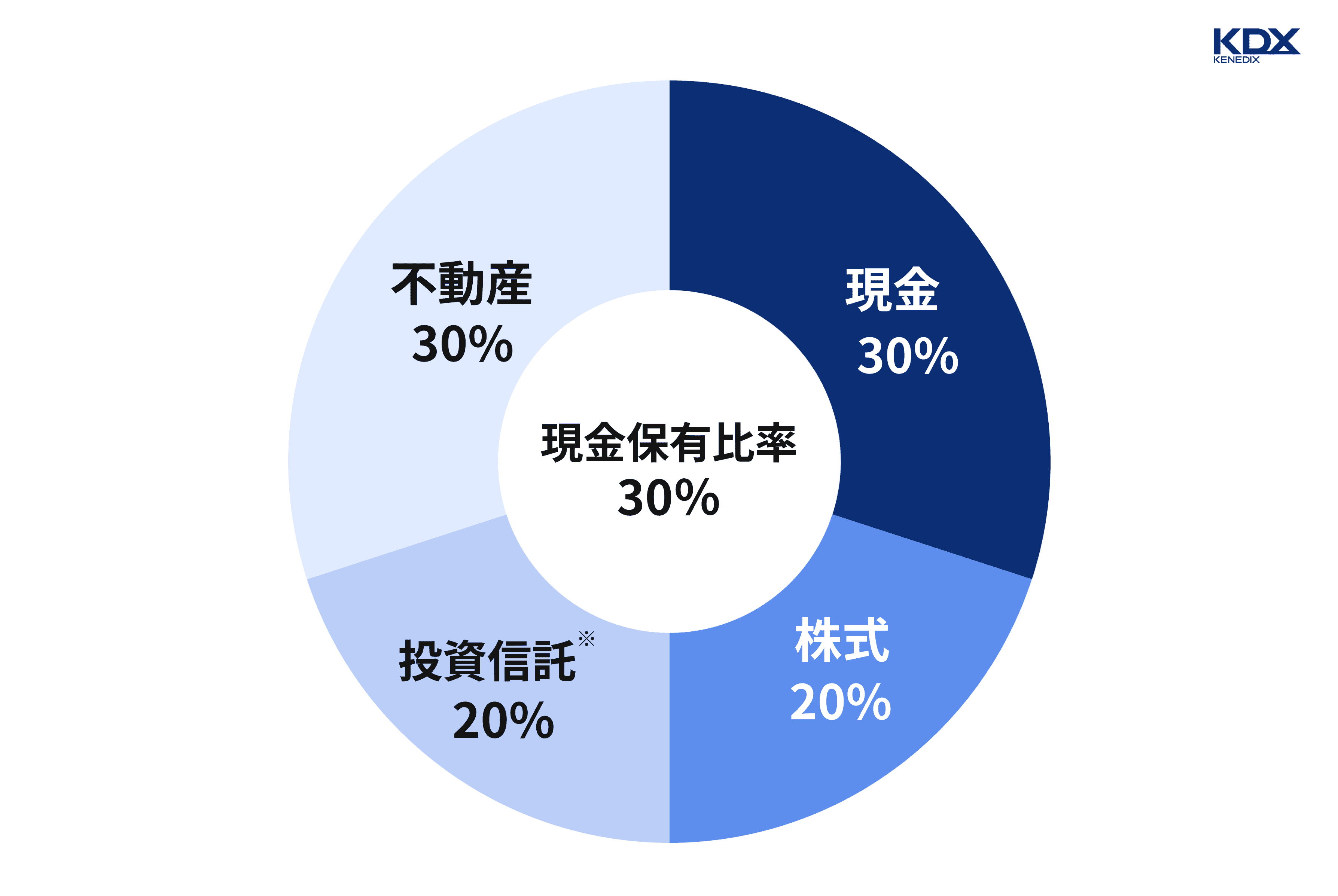

※投資信託:NISA/iDeCoを活用

※あくまでポートフォリオの一例として示したものであり、特定の商品を推奨するものではありません。

子育てを終え、教育費の負担がなくなった50代夫婦は、老後資金を本格的に準備するタイミングです。

リスク許容度は比較的高くなるため、現金の保有比率を最小限にしてもいいでしょう。

なぜなら、50代は収入がピークに達していることが多く、手元に多くの資金がなくてもさほど支障が出ないと考えられるからです。

50代から老後資金を効率よく形成するためには、ある程度のリスクを受け入れることが求められます。

とはいえ、運用期間をそれほど長く確保できないため、リスクは大きすぎないように調整することが必要です。

ポートフォリオ内に株式だけでなく、不動産を組み入れると分散投資効果が期待できます。

■不動産投資には小額から投資可能な商品がある

現物不動産への投資は物件の選定が難しいうえ、管理運用に手間が発生してしまいます。

しかし、現在では不動産投資の不動産STやREITなど、現物不動産を証券の形で小口化した投資商品もあります。

現物不動産はややハードルが高いため、手軽に始められる小口化商品を検討してみてもいいでしょう。

詳しくは、下記記事もご参照ください。

「不動産STは暗号資産(仮想通貨)・J-REITと何が違う?注意点・選び方も一挙解説」

「不動産ST|J-REIT(リート)との共通点・相違点とは?」

「分散投資先として不動産を選ぶメリットとデメリットを徹底解説」

最適な現金保有比率が分かったら、すでに資産運用を始めている人はポートフォリオの調整を行いましょう。

ポートフォリオ内の現金保有比率を調整するには、現金以外の金融商品を組み入れるのが一般的です。

「現金を減らした分だけ、投資信託を増やせばいいか」と安易に判断しては、ポートフォリオ内のバランスが悪くなるおそれがあります。

最後に、ポートフォリオの現金保有比率の調整に役立つ2つのコツをご紹介します。

ポートフォリオ内の現金保有比率調整のコツ

より良い内容にポートフォリオをアップデートするためにもぜひ参考にしてください。

現金の保有比率を下げるとともに、インフレ対策をしたい人におすすめなのが、「株式」「不動産」「金」です。この3つは、いずれも下記の理由により、インフレに強い資産とされています。

上記3つの金融商品は、インフレの影響を受けにくいため、現金保有比率を下げて資産を保護するのに役立ちます。

■ポートフォリオの現金比率の調整に「不動産ST」をおすすめする理由

不動産ST(セキュリティ・トークン)は2021年に登場した比較的新しい商品です。

セキュリティ・トークン(デジタル証券)を活用することで、これまで機関投資家のみが行っていた大型不動産に個人投資家も投資を行えるようになりました。

不動産STの投資対象はホテルや商業施設などで、資産価値が現物不動産に基づくことから、価格変動が少ないのが特徴です。

REITと異なり、市況やインフレの影響を受けにくいため、不動産STをポートフォリオに組み込むと分散投資になります。

リスクを抑えつつ、分散投資ができるため、不動産STは現金比率の調整におすすめです。

不動産STについては、「投資に活かす不動産ST特集」で詳しく解説していますので、併せてご確認ください。

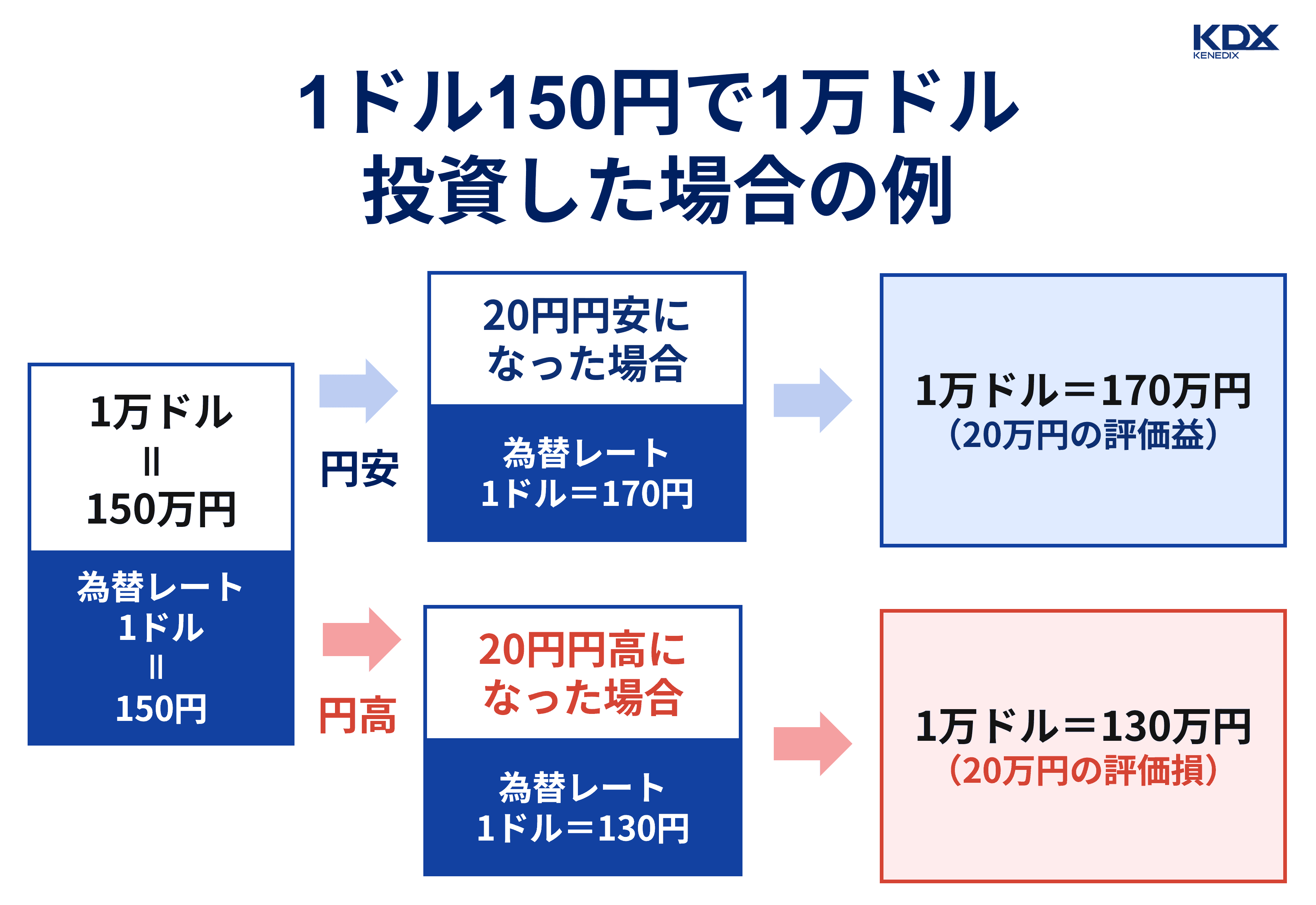

現金の保有比率を下げると同時に円安対策をしたいなら、「外貨建債券」がおすすめです。

外貨建債券とは、元本の払い込みから償還金の受け取りまで外貨で行われる債券のことを言います。

外貨建債券をおすすめするのは、外貨建債券は、為替相場が円安になると、利息や償還金、売却益がプラスになることが期待できるからです。

※上記は為替スプレッド、税金などを考慮していません。

外国の株式も円安対策に有効ですが、株式は値動きが大きい点がリスクになります。

円安が進んでも、株価が下がれば円安の恩恵は受けられません。

しかし、外貨建債券であれば株式よりも値動きが大きくないため、円安のリスクヘッジに適した商品と言えます。

外貨建債券のリスクは、発行体の信用度によって左右されます。

より安定的な投資を望むなら、投資対象は信用性の高い米ドル、ユーロ、オーストラリアドルなどから選ぶといいでしょう。

この記事では、ポートフォリオにおける現金保有比率について解説しました。

ポートフォリオ内の現金保有比率については、誰にでも当てはまる黄金比は存在しないため、以下の3つのステップでご自身にとって最適な比率を算出する必要があります。

上記の3ステップで資産運用に回せる金額が明確になると、ポートフォリオ内の現金保有比率が自然と決まるはずです。

現在のポートフォリオ内の現金保有比率を確認し、現金保有比率の調整が必要なら、以下の2つのコツを参考にしてください。

ポートフォリオ内の現金保有比率調整のコツ

本記事を参考に現金保有比率を算出すると、「いざというときに現金がなくて困る」「現金をため込んでしまい、思うように資産を増やせない」などと後悔するリスクを減らすことができるでしょう。

より良い資産運用のためには、ポートフォリオの見直しと、保有資産の比率調整が重要です。

あなたの思い描く未来を現実にするために、本記事が役立つことを願っています。

本記事は、KDX ST パートナーズ株式会社(以下、「当社」といいます)および当社グループによる、不動産STなどに関する情報提供を目的としたものであり、投資の勧誘または斡旋を目的としたものではありません。

本記事に記載された内容については細心の注意を払っておりますが、掲載された情報の内容の正確性、有用性、完全性、また適切性等について、当社および当社グループは一切保証するものではありません。また本記事において使用するデータおよび表現等の欠落・誤謬等について、当社および当社グループは一切責任を負いかねますので、ご了承ください。

また、本記事に記載された内容は、本記事の作成時点のものであり、事前の通知なくして変更されることがあります。

本記事の中の記述は、作成時点で入手が可能な情報を基に想定される合理的な判断に基づくものと考えておりますが、さまざまなリスクや不確定な要素が含まれている点にご留意ください。

本記事の著作権その他の権利は、特段の断りがない限り、当社に帰属しています。