オフィス市場の動向について-都心5区は賃料23か月連続上昇、地方も市況は底堅い-

※この記事は、特段の断りがない限り、2025年11月時点での情報を基に作成しています。

「ポートフォリオを強化したい。

そろそろ不動産投資も検討すべきだろうか」

株式やFXなどで一定の成果を上げてきた投資家の間では、リスク分散を意識したポートフォリオ構築への関心が高まっています。

特にボラティリティの高い資産を中心に運用している投資家からは、価格変動が比較的緩やかな「不動産」は、ポートフォリオ全体の安定性を高める有効な選択肢として注目されています。

「積極的に資産を増やしたいが、

ドローダウン(下落率)は抑えたい」

「リターンを維持しつつ

ボラティリティを低減したい」

「すでに安定運用できているが、

将来の不確実性に対し、より堅実に備えたい」

こうした多様な投資ニーズに応える手段として、不動産の組み入れは有力な戦略の1つと言えるでしょう。

そこで本記事では、新たに不動産を投資戦略に取り入れようとする個人投資家に向けて、次の3点を整理して解説します。

この記事で分かること

本記事が、最適なポートフォリオ構築のための一助となれば幸いです。

1)不動産をポートフォリオに組み込むとは?ニーズ別に見る投資商品の違い

2)不動産をポートフォリオに組み込む主なメリットは「資産価値の安定性」

3)ポートフォリオに不動産を組み込む際の割合の目安

4)ポートフォリオに組み込む不動産の選び方

5)まとめ

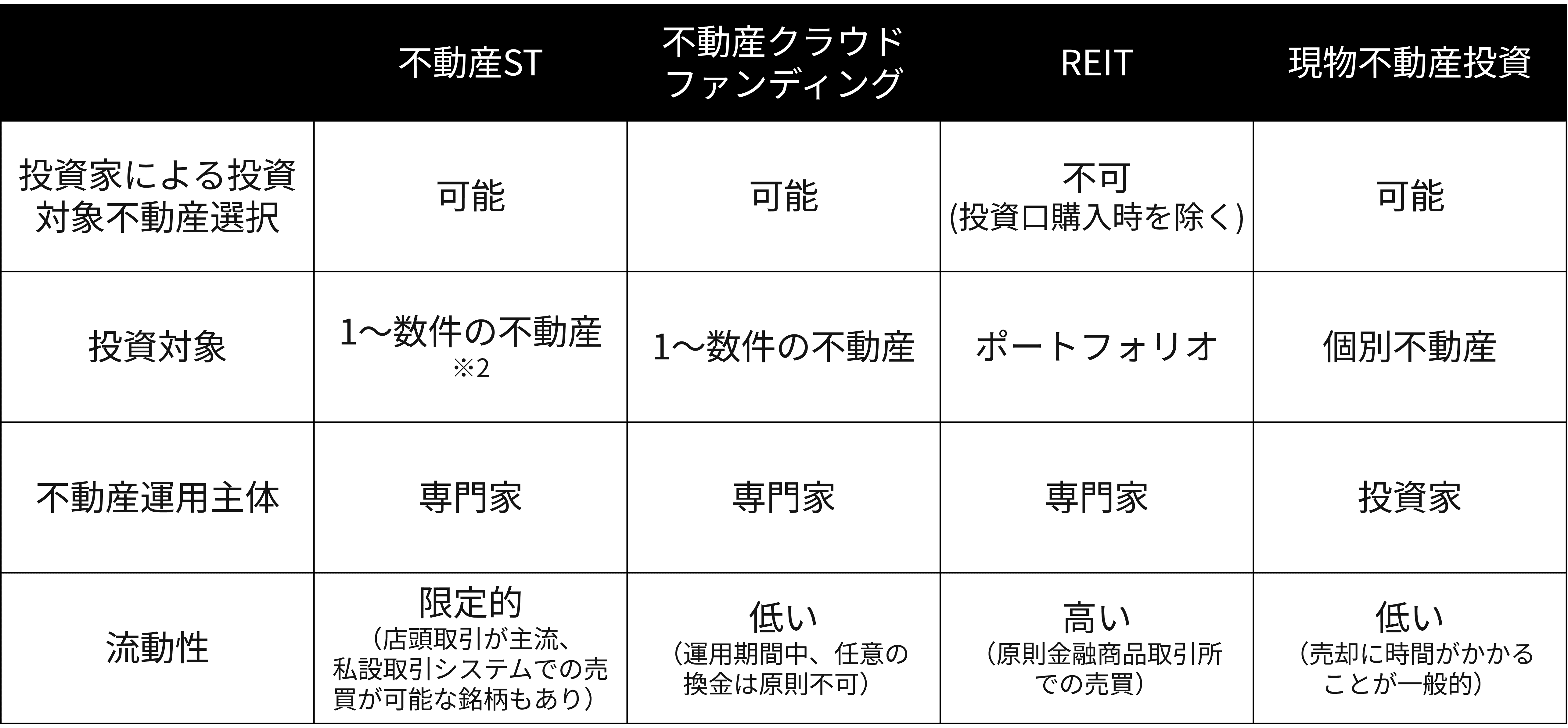

一言で「不動産」と言っても、さまざまな種類の投資商品(ファンド)があることをご存知でしょうか。

以下に主な投資商品別の特徴をまとめました。

※1 上記は各商品の一般的傾向を示したものであり、これらに該当しない場合も存在します。

※2 一部、投資対象不動産が数十以上となる不動産ST銘柄もあります。

以上のような投資商品ごとの特徴をよく理解したうえで、自分のニーズにあった投資商品はどれなのかを検討されると良いでしょう。

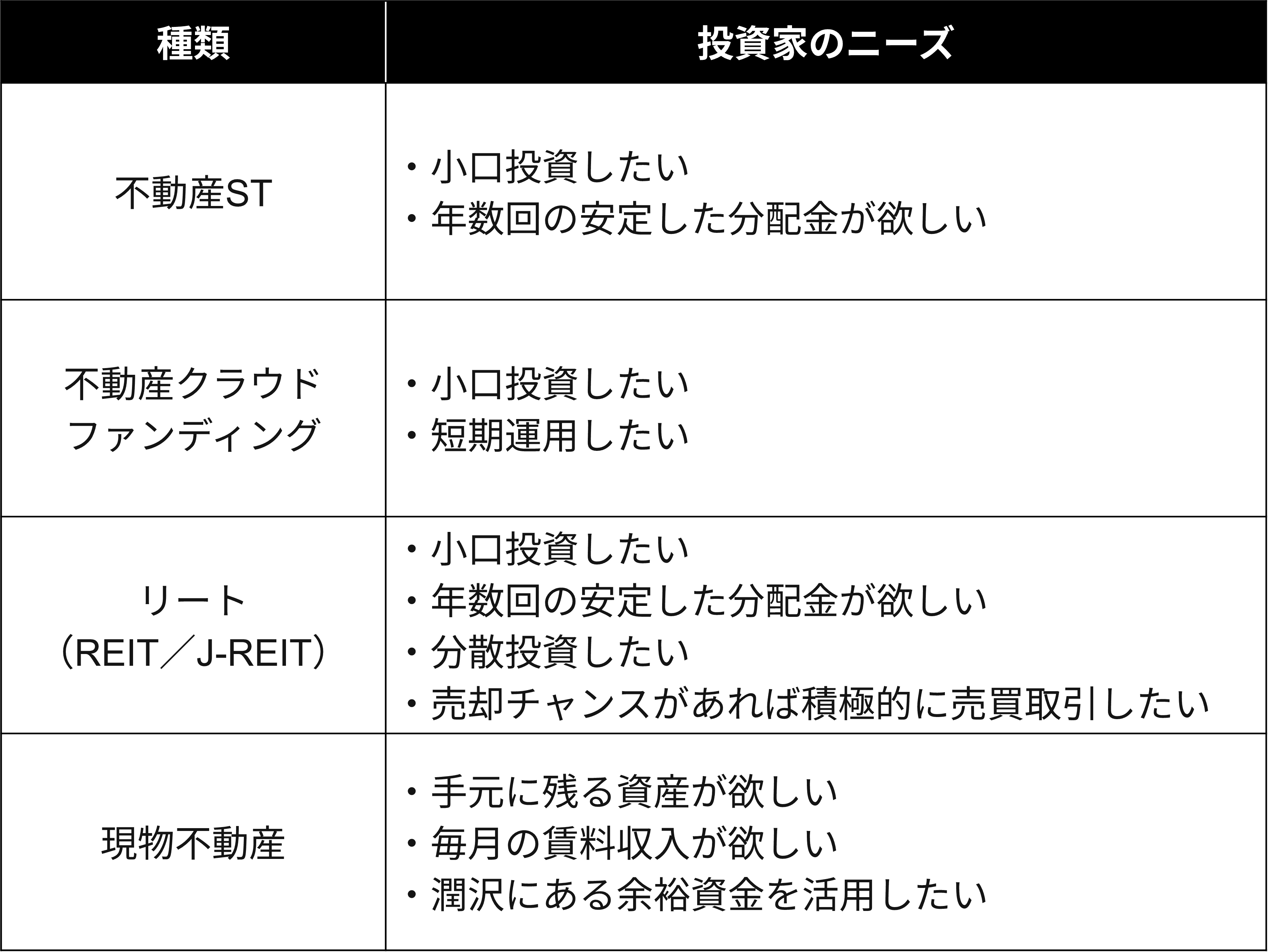

以下は、それぞれの投資商品が投資家のどのようなニーズに沿うかを示したものです。

ここで紹介した各商品特性の違いについては、下記の記事でより具体的に解説・比較していますので、ぜひ参考にしてみてください。

不動産ST|オルタナティブ投資での不動産投資は4種類|特徴を解説

また、本記事では特段の断りがない限り、さまざまな不動産投資商品ならびに不動産アセットを総称して「不動産」と記載していますので、予めご了承ください。

これから本格的にリスク分散を考える個人投資家が、ポートフォリオに不動産を組み込むかどうか検討する際、注目すべきメリットは、不動産がもつ「資産価値の安定性」と言えるでしょう。

株式は不動産に比べると一般に流動性が高いとされる一方、発行体の業績やマーケットの動向、金融環境の変化などにより日々価格が変動しやすいという特徴があります。

それに対し、不動産は流動性が低い一方、株式などと比較すると市場の値動きに左右されにくく(※1)、為替変動や市場心理の変化などの外生ショック(※2)には比較的強いと言えます。

またインフレ耐性も強いため、長期的な安定資産として評価されやすいのが特徴です。

2009年1月~2025年9月までの長期間で見た場合、CPIは97.9から約1.13倍(110.7)に上昇しインフレが進行しましたが、マンション賃料指数はインフレ率を上回る1.3倍ほどの成長となっているため、長期視点で考えれば不動産のインフレ耐性を一定評価できると言えます。

参考:40代向けアセットアロケーション法のコツ|不動産を加えるメリット・デメリットも解説

特に現物不動産をポートフォリオに組み込む場合、資産価値の安定性に加えて、さらに以下4つのメリットが期待できます。

1.自己資金よりも大きな投資がしやすい

2.生命保険の代わりになる

3.インフレ対策になる

4.相続税の節税効果が期待できる

参考:分散投資先として不動産を選ぶメリットとデメリットを徹底解説

ただし、ポートフォリオへの組み込みを検討する際は、不動産特有の注意点も同時に考慮すべきでしょう。

【1】投資対象不動産の収益・費用変動リスク

【2】投資対象不動産の売買流動性に関するリスク

詳しくは、以下の記事で詳細を解説していますので、併せてご覧ください。

40代向けアセットアロケーション法のコツ|不動産を加えるメリット・デメリットも解説

※上場REITやREIT ETFなど、上場証券取引所で売買される金融商品の場合は、株式市場の値動きと連動しやすくボラティリティが高くなる傾向がありますのでご注意ください。また、自然災害など、一部のケースを除きます。

不動産をポートフォリオに組み込む際は、ポートフォリオ内の割合も気になるのではないでしょうか。

ポートフォリオに占める不動産の割合は、投資家それぞれの資産状況や家族構成、今後の投資目標などによっても変わります。

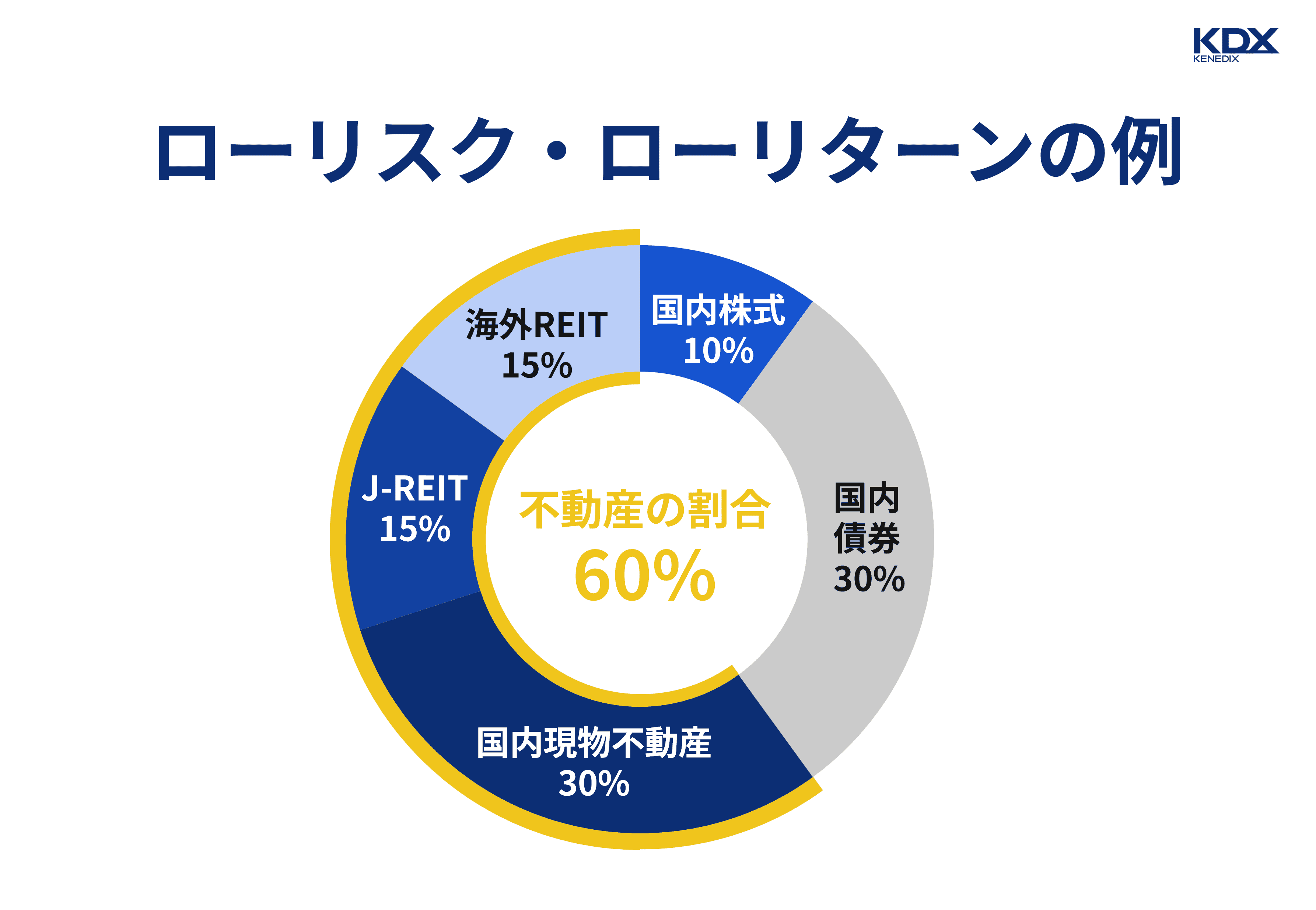

そこで本記事では、ポートフォリオを考える参考として、不動産を組み入れたポートフォリオのモデルケース(※)を投資戦略別に3つご紹介します。

※預貯金をポートフォリオに含まず、あくまで運用資金総額を100としています。

※上図はあくまでポートフォリオの一例として示したものであり、特定の商品を推奨するものではありません。(以下同様)

投資に力を入れていこうとは思っているけれど、まだ不安があるので大きなリスクを背負いたくない方は、株式よりも債券や不動産など、安定性重視のアセット比率が多くなります。

上図では不動産を60%としていますが、株式および債券よりも多めの割合でミドルリスク・ミドルリターンの不動産投資を組み込むことにより、安定性を重視しつつ、債券一辺倒の場合と比較して資産価格の上昇も期待できるポートフォリオに調整できるでしょう。

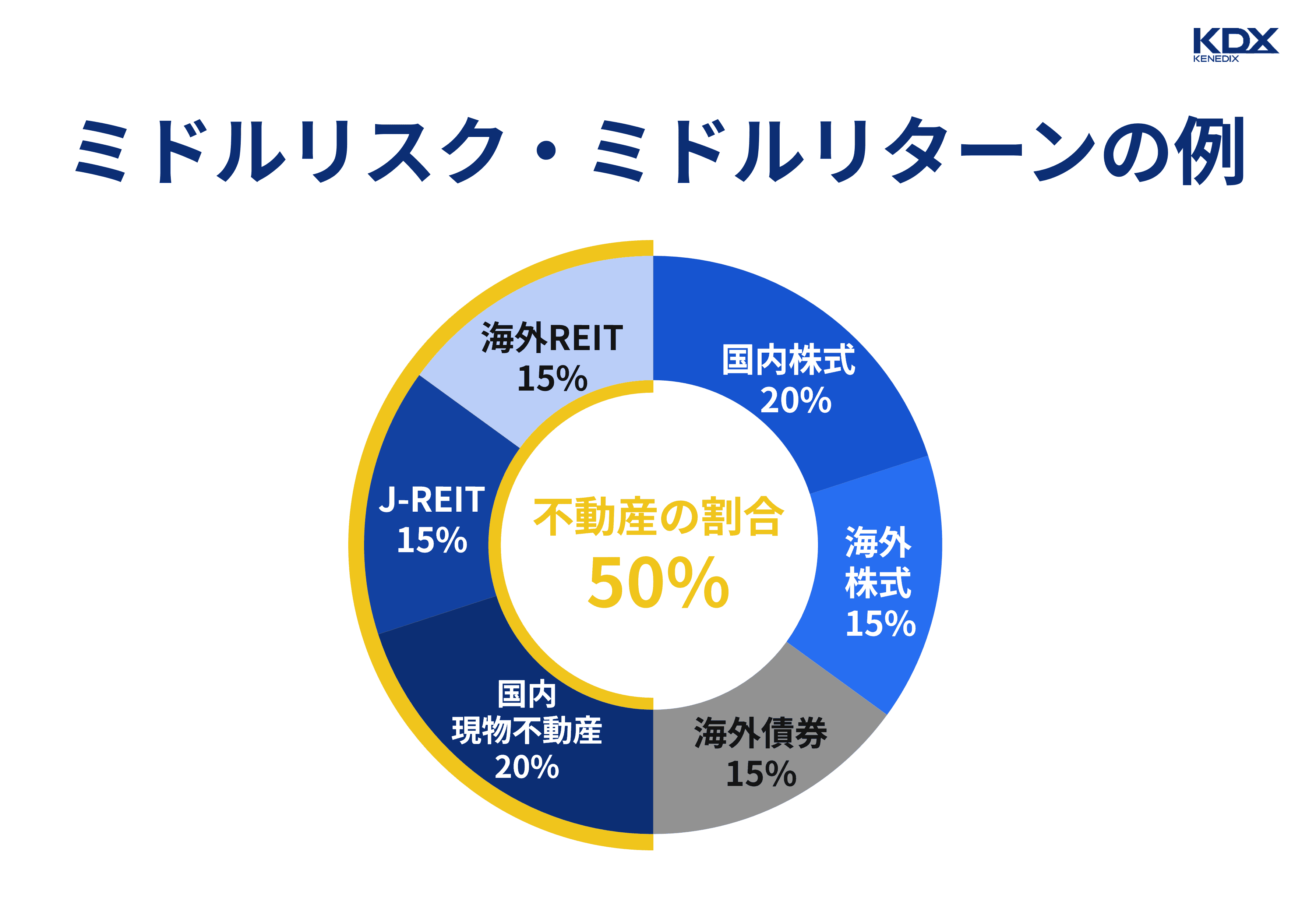

リターンの大きさと安定性の双方を重視する場合は、50%程度の割合で不動産を組み込むケースもあります。

さらに、不動産の中でも複数のアセットを組み合わせることで、柔軟にリスク・リターンのバランスを調整できる可能性が高くなるのです。

例えば、上記のグラフで見ると、REITの流動性を活かすことで、相場変動に俊敏に対応しながら、リターン追求型の運用を実現することができるでしょう。

反対に、上図には出てきませんがREITではなく、長期保有を前提とする不動産セキュリティ・トークン(不動産ST)や現物不動産の比率を高めることで、価格変動の影響を受けにくい、より安定重視のポートフォリオを構築できます。

不動産STについては、以下の記事も併せてご覧になると、より理解が深まるでしょう。

不動産STは暗号資産(仮想通貨)・J-REITと何が違う?注意点・選び方も一挙解説

不動産STと現物不動産の比較については、以下の記事も併せて参考にしてみてください。

不動産ST|不動産投資との共通点・相違点とは?

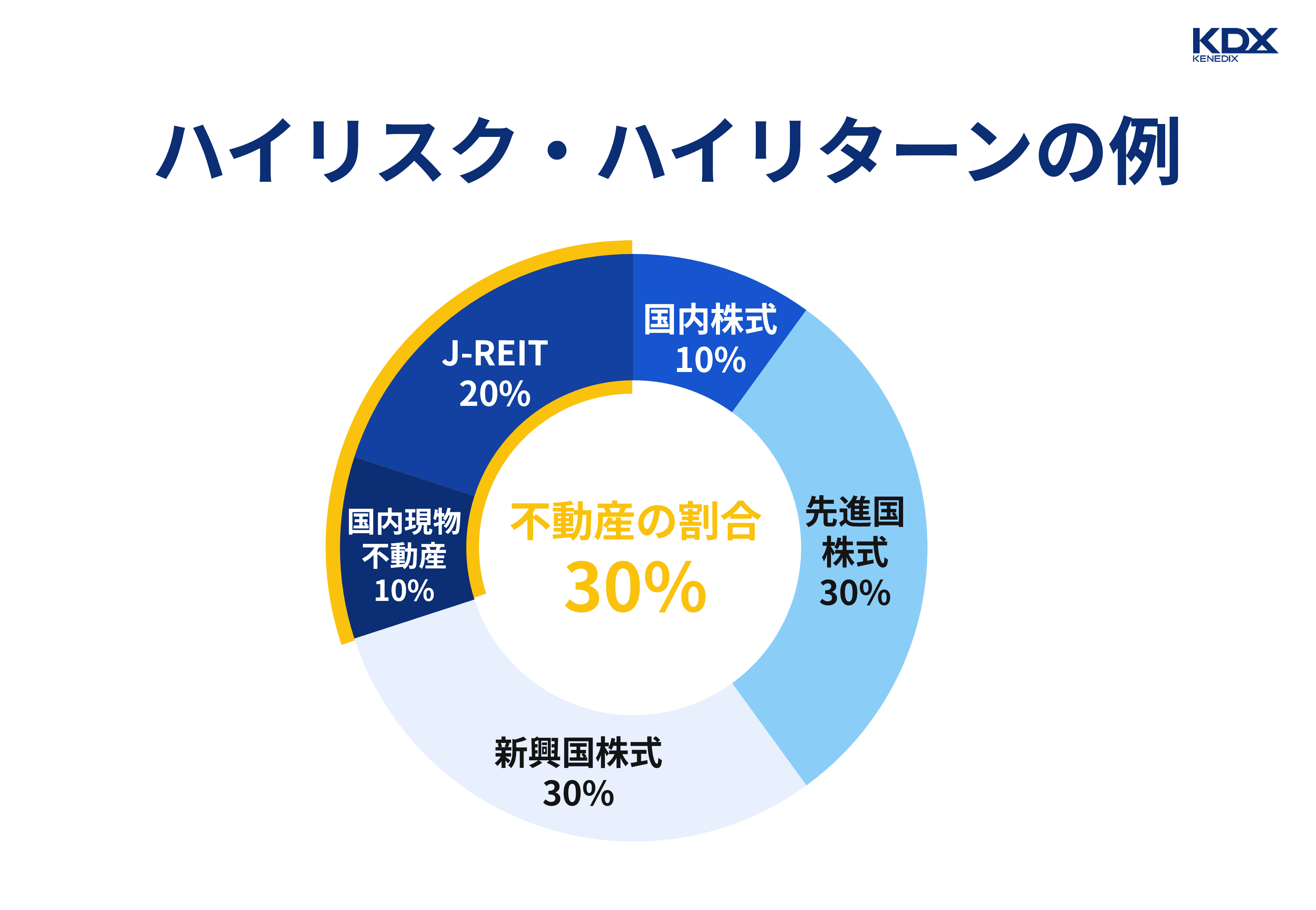

ある程度のリスク分散を意識しながらも、積極的にリターンを狙う「攻めの運用」を志向する場合は、不動産の組入比率を30%以下に抑える設計が考えられます。

この際、不動産をポートフォリオに組み込む割合の目安としては、約30%が一般的です。ここでの不動産は、株式中心でリターンを取りに行きつつ「損益リスクを抑える緩衝材」として機能させる役割をもたせます。

株式と比べて価格変動が緩やかで安定した収入源にもなり得る不動産をある程度組み込むことで、景気後退局面での株式投資の損失を、不動産のインカム収益によって相殺する効果が期待できます。

構成の一例として、流動性の高いJ-REITを20%、安定性の高い現物不動産を10%とすることで、分散効果と収益性のバランスを取りやすくなります。

とはいえ上記はあくまで目安ですので、実際にどの商品をどんな割合でポートフォリオに組み込むべきなのかについては、重要事項説明書(現物不動産の場合)や目論見書、販売用説明資料などを参考にしながら慎重に検討するようにしましょう。

リスク分散のために不動産をポートフォリオに組み込みたいと考えても、実際にどの不動産を選ぶべきか悩む方は少なくありません。

選択する不動産によっても元本や想定リターン・リスクが異なるため、具体的な割合を決める際は、投資目的・資金計画・物件特性といった観点からもう一歩踏み込んで各商品を検討していきましょう。

ポートフォリオに組み込む不動産の選び方

不動産は実物資産であるため、物件ごとの立地・築年数・管理状況などによって、外部環境から受ける影響やリターンの安定性が大きく異なります。

そのため、選定条件を多角的に整理したうえで、自身の投資目的やリスク許容度に最も適した不動産を選ぶことが、長期的に安定した資産形成への近道になると言えるでしょう。

なお、以下の記事でもさらに別の角度から不動産を選ぶポイントを解説していますので、併せて参考にしてみてください。

不動産ST|オルタナティブ投資での不動産投資は4種類|特徴を解説

ポートフォリオに組み込む不動産を選ぶ際、まず整理すべきは「投資目的」と「リスク許容度」です。

例えば、老後資金を確保するためなのか、あるいは分配金や家賃収入などのインカムゲインを得るためなのかによって、最適なアセットクラスが異なります。

下記の項目を洗い出しながら、ご自身の投資目的やリスク許容度を整理しておきましょう。

事前に考えるべき項目

これらを具体的に設定することで、「どの程度の期間で、どれくらいの水準の利回りを目指すべきか」が見えてきます。これは不動産投資に限らず、すべての資産運用に共通する基本的な考え方です。

とはいえ、将来の資産形成のイメージがつかみにくい、という方もいるでしょう。

そのような方は、投資可能額別に運用プランを示した以下の記事を参考にしながら、ご自身のニーズに合った目標設定を行うと良いでしょう。

1,000万円の資産運用に向く投資手法は?4つのコツもご紹介

500万円の運用方法は?ローリスク・ミドルリスクの投資例7選

400万円の運用方法とは?投資商品や運用年数毎のシミュレーションもご紹介

300万円を賢く運用するには?おすすめの方法とシミュレーション例

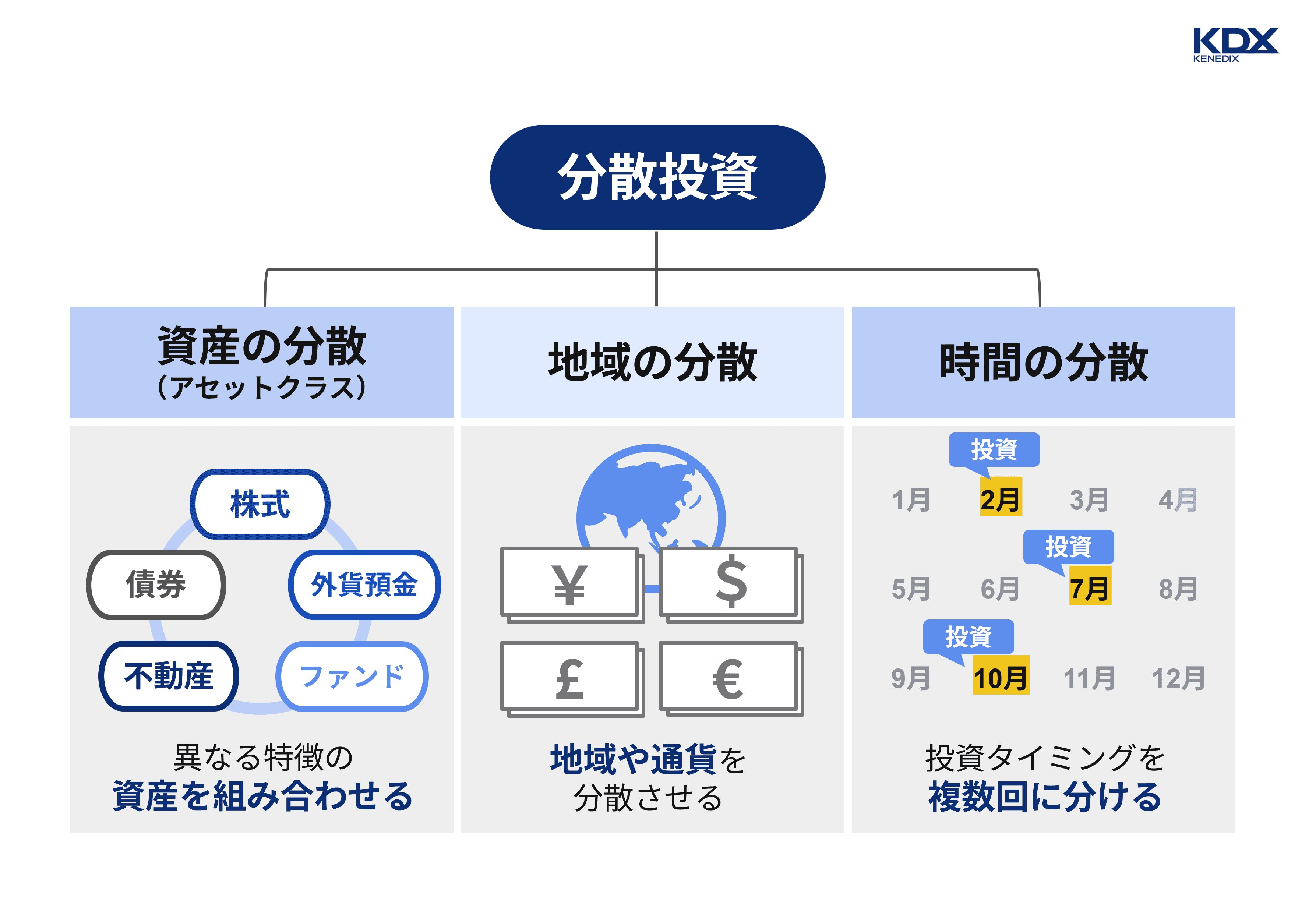

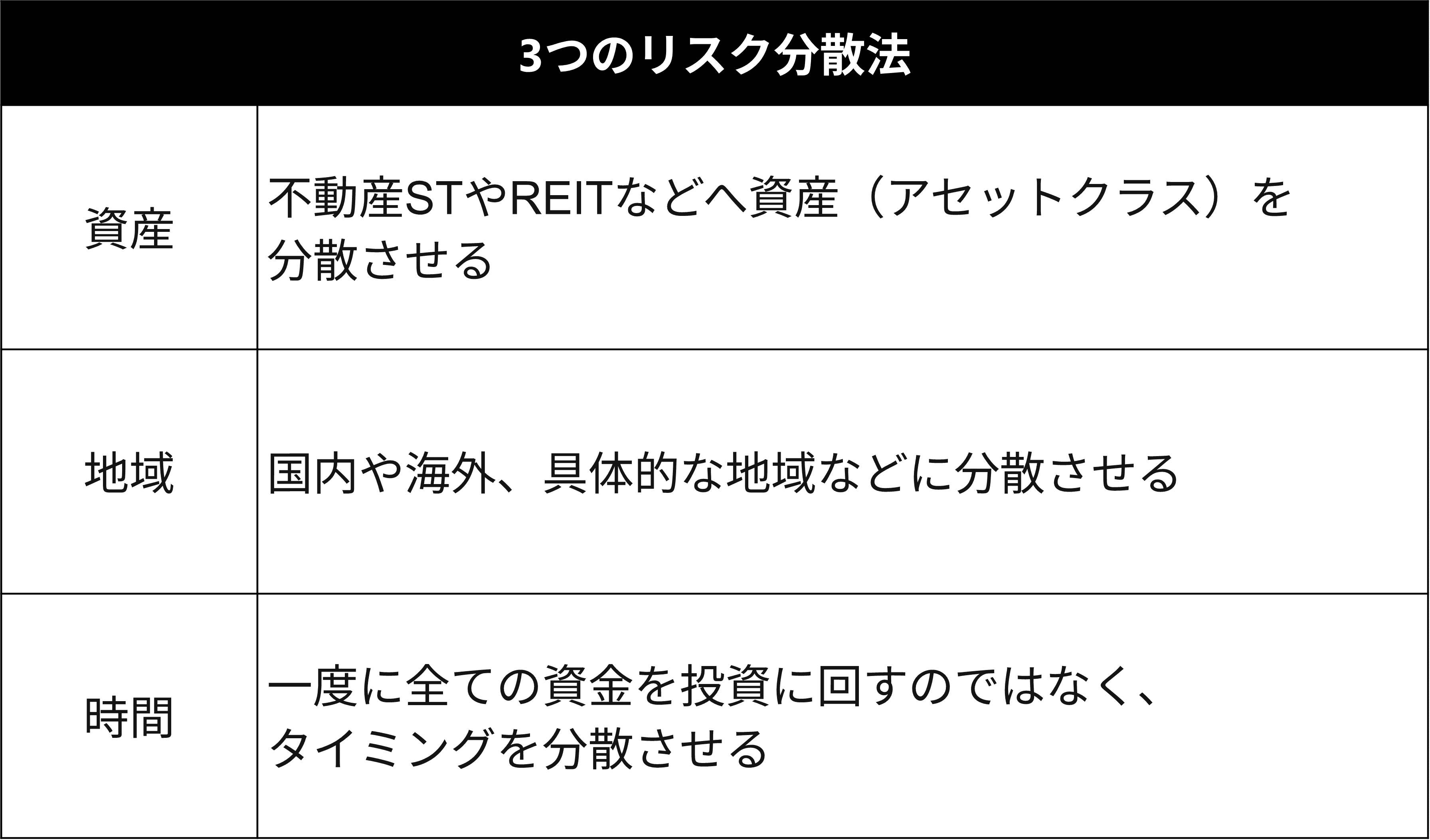

不動産をポートフォリオに組み込む際は、「どの商品を選ぶか」だけでなく、「どのようにリスクを分散させるか」も重要なポイントです。

資産運用においてリスク分散を考える場合は、以下の3種類を大きな枠組みで考えるのが一般的です。

まず意識すべきは、資産の分散です。

株式や債券と相関が低い不動産STや不動産クラウドファンディングを組み込むことで、ポートフォリオ全体のリスクを抑えやすくなるでしょう。

一方で、流動性を重視して市場で自由に売買したい場合は、REITやETF(上場投資信託)を活用する方法もあります。

また、「国内不動産」と「海外不動産」では、経済環境や金利動向が異なり、リターンの性質も変わります。どの地域の不動産に投資するかによって、安定性と成長性のバランスが大きく変わるため、投資先の地域特性についてもよく検討しましょう。

さらに、複数の不動産に投資する場合は、一度に全額を投じるのではなく、複数のタイミングに分けて投資する(時間の分散)ことで、価格変動リスクを抑えやすくなります。

このように、資産・地域・時間の3つの分散を意識して設計することが、不動産投資における安定的なリターンを得る鍵となります。

3つの分散を意識することで、投資対象の方向性はある程度絞り込めてきたのではないでしょうか。

しかし、「どの投資対象不動産を選ぶべきか」「どのファンド銘柄が適しているのか」と迷われる方も多いはずです。

そのような場合は、ファンドまたはご自身が投資対象とする不動産の特徴を多面的に比較したうえで、リスクとリターンのバランスを検討することが重要です。

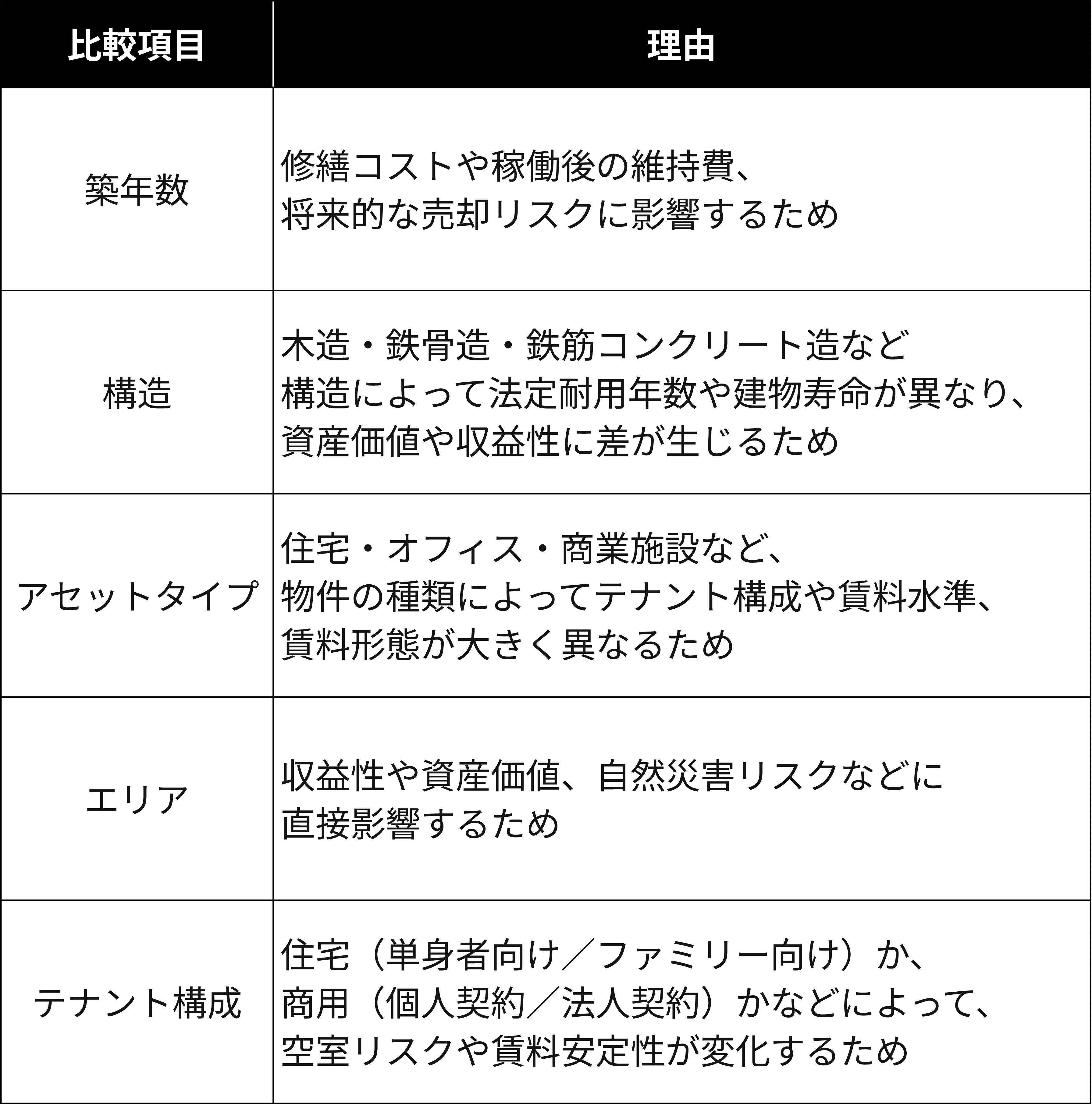

例えば、組み込むアセットタイプ(オフィス・住宅・物流など)や築年数、立地エリアなどによってキャッシュフローの安定性が異なるため、想定利回りや価格変動リスクも異なります。

このように、投資対象不動産自体の特徴によって投資リスクや期待リターンが変動します。投資対象不動産を自分で選択可能な場合は、上記の比較項目も考慮しながら吟味するようにしましょう。

この記事では、個人投資家がポートフォリオに不動産を組み込むメリットとして「資産価値の安定性」を挙げました。また、ポートフォリオに組み込む際の割合目安や、選び方(商品選定時の着目点)についても解説してきました。

株式や債券などで資産運用をしている個人投資家にとって、ミドルリスク・ミドルリターンと言われている不動産投資はポートフォリオに組み込むべき選択肢の代表格です。

もちろん、不動産投資と一言で言っても、自由に売買して短期的なリターンを得るものから、中長期間の保有を前提に安定的なリターンを得るものまでさまざまであるため、ご自身の投資目的やリスク許容度、リスク分散の方法、投資対象不動産の選び方などを多角的に見て行く必要があります。

この記事でご紹介したポイントをぜひ念頭に置き、より良い資産運用・資産形成にお役立ていただけますと幸いです。

本記事は、KDX ST パートナーズ株式会社(以下、「当社」といいます)および当社グループによる、不動産STなどに関する情報提供を目的としたものであり、投資の勧誘または斡旋を目的としたものではありません。

本記事に記載された内容については細心の注意を払っておりますが、掲載された情報の内容の正確性、有用性、完全性、また適切性等について、当社および当社グループは一切保証するものではありません。また本記事において使用するデータおよび表現等の欠落・誤謬等について、当社および当社グループは一切責任を負いかねますので、ご了承ください。

また、本記事に記載された内容は、本記事の作成時点のものであり、事前の通知なくして変更されることがあります。

本記事の中の記述は、作成時点で入手が可能な情報を基に想定される合理的な判断に基づくものと考えておりますが、さまざまなリスクや不確定な要素が含まれている点にご留意ください。

本記事の著作権その他の権利は、特段の断りがない限り、当社に帰属しています。